Liebe Leserin, lieber Leser,

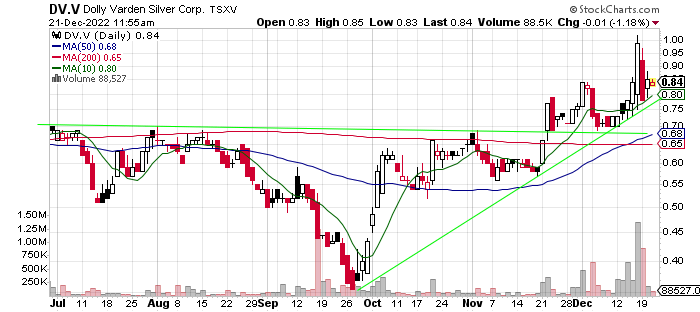

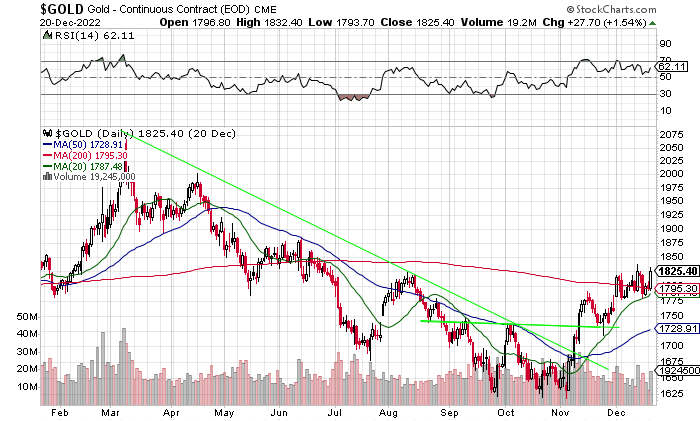

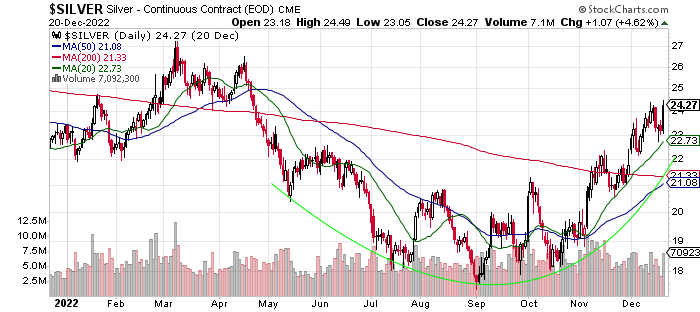

am Ende eines Jahres, das geizig mit guten Nachrichten war, kann ich mit zwei positiven Aussichten aufwarten. Erstens können Sie 2023 und 2024 ein Vermögen machen und damit pekuniär ausgesorgt haben. Zweitens gibt es nun einen neuen und einfachen Weg mit geringem Risiko, um dies umzusetzen. Aber der Reihe nach. Haben Sie die Kaufchance des Jahrzehnts zwischen Anfang September und Anfang November genutzt? An der Börse wird zum Einstieg nicht geklingelt, lautet ein bekannter Börsenspruch. In den letzten zwei Beiträgen wurde an dieser Stelle zu Tiefstkursen sehr wohl „geklingelt“, ja sogar getrommelt. „BEI MINENAKTIEN UND EDELMETALLEN KÜNDIGT SICH EIN FEUERWERK AN“, konnten Sie am 24. Oktober hier lesen. In meinen wikifolio-Kommentaren vom 1.11., die auch kostenfrei einsehbar und archiviert sind, präzisierte ich: „Besonders nach den US-Zwischenwahlen am 8. November sollte ‚die Post abgehen‘.“ Tatsächlich markierte der Goldpreis am 3.11. sein Tief bei 1618 Dollar und stieg danach bis Mitte Dezember um 220 Dollar an. „GRÜNES LICHT FÜR GOLD UND SILBER NACH ZWEI JAHREN KORREKTUR“ lautete die Überschrift meines Beitrags hier am 24. September 2022. Genau zu dieser Zeit erreichten die Edelmetallaktien ihre Tiefstkurse, der Goldpreis das erste Tief eines dreifachen Bodens. Die folgenden Charts sprechen Bände.

Der Traum der Börsianer: Die Kaufchance des Jahrzehnts erkennen

Im ersten Halbjahr 2001 konnten Sie Gold zu 250 Dollar je Unze kaufen, was Sie wahrscheinlich nicht getan haben. Denn die Stimmung war ähnlich mies wie im September und Oktober 2022. Wenn Sie jedoch Ihre Emotionen beherrschen, über Ihren Schatten springen und solch seltene Gelegenheiten als Chance begreifen, können Sie den finanziellen Reichtum kaum noch vermeiden. Vorausgesetzt, Sie haben die Disziplin, Geduld und das Sitzfleisch, um einen Anstieg auszukosten. Den meisten Anlegern gelingt das nicht, sie verkaufen viel zu früh, weil die vorherige Talfahrt noch im Kopf steckt und sie sich gar keine großen Gewinne mehr vorstellen können.

Um exorbitante Zuwächse zu erzielen, müssen Sie nicht am Tiefpunkt kaufen, möglichst nahe genügt. Denn dann ist der Trend ihr Freund, und es winken Zuwächse von 1000 Prozent und mehr bei vielen Edelmetallaktien. Das war nach 2001, 2008 und 2015 schon so. Fällt Ihnen etwas auf? Erinnern Sie sich? Werfen Sie noch einmal einen Blick auf den überaus wichtigen Goldchart im Beitrag vom 24. September mit den grün markierten Tiefpunkten. Der Text dazu lautet(e): „Seit Beginn der Goldhausse zur Jahrhundertwende mit dem Doppeltief bei 250 Dollar in 1999 und 2001 boten der Goldpreis und die Minentitel alle sieben Jahre eine exzellente Einstiegsgelegenheit. Die Ausverkaufskurse gingen einher mit tiefem allgemeinen Pessimismus für den Edelmetallsektor. Im September 2022 liegt diese Konstellation erneut vor.“

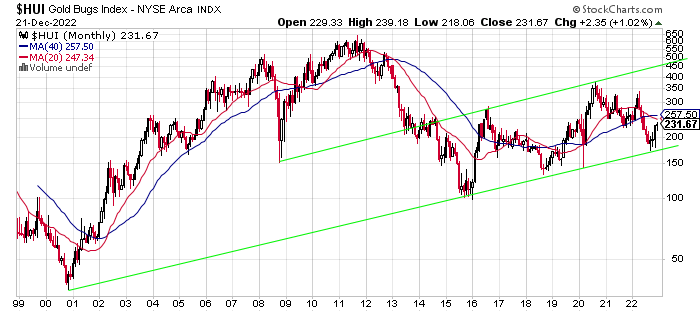

Der Goldminen-Index stieg bis zum ersten Quartal 2008 auf 520 Punkte, im September 2011 erreichte er sein Hoch bei 650 Punkten. 1400 bzw. 1750 Prozent stand damit allein der Index höher. Einzelne Aktien konnten sogar um 10.000 Prozent und mehr zulegen. Die aktuelle Situation wird beim Blick auf den Langfrist-Chart klar. Ausgehend vom säkularen Tief im November 2000 kann eine Trendlinie durch die Tiefs der Jahre 2015, 2018, den Virus-Crash im März 2020 und das zuletzt Ende September erreichte Tief der Minenaktien gezogen werden. Mein erstes Kursziel liegt bei 400 bis 450 Punkten, was etwa einer Verdopplung entspricht.

NEU: Die Royalty Strategie als einzigartige Gelddruckmaschine

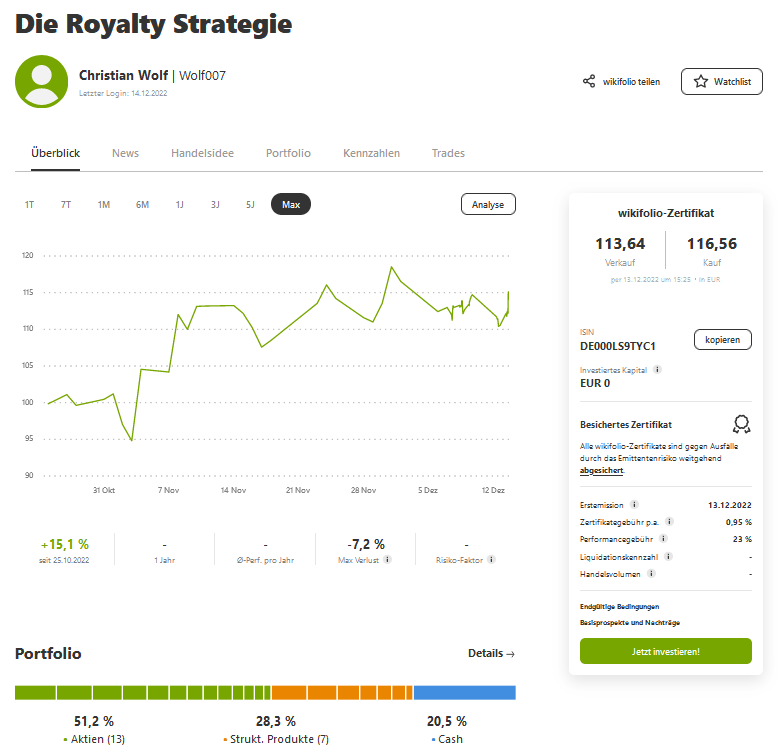

Mein erstes Wikifolio ging am 15. November 2018 an den Start. Der Zeitpunkt war günstig, wie ein Blick auf den obigen Chart zeigt. Wolfs Wahl – Gold-Silber-Platin konnte in den ersten zweieinhalb Jahren 600 Prozent Gewinn erzielen, sich also versiebenfachen. Da mit hoher Wahrscheinlichkeit das langfristige 7-Jahres-Tief der Edelmetalle und Minenaktien zwischen Anfang September (Silber Tiefpunkt) und Anfang November 2022 (Tief bei Gold) erreicht wurde, habe ich gehandelt und ein neues Wikifolio entwickelt, von dem ich Extremgewinne – bei moderatem Risiko – erwarte, die die hohen Zuwächse beim Flaggschiff-Wikifolio Wolfs Wahl weit übertreffen. Dies wird besonders dann eintreten, wenn der gerade gestartete Aufwärtszyklus bei den Edelmetallen in den nächsten ein bis zwei Jahren in eine Blase mündet und die Anleger in Euphorie versetzt. Gold- und Silberpreise von 5000 bzw. 200 Dollar sind in einem solchen Szenario keine Utopie, sondern realistisch.

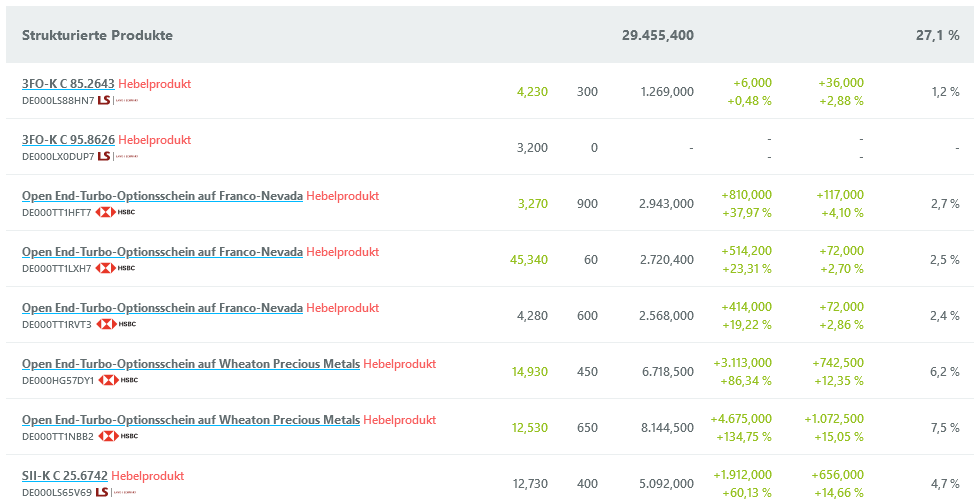

Das neue Wikifolio Die Royalty Strategie habe ich am 25. Oktober 2022 konzipiert, der Börsenstart war schon am 13. Dezember. Es beinhaltet die besten Royalty-Aktien. Die Handelsidee formulierte ich so: „Royalty- oder Streaming-Unternehmen outperformen im langfristigen Vergleich meiner Analyse nach die produzierenden Minengesellschaften. Dies liegt meines Erachtens nicht zuletzt am Geschäftsmodell, das auf den Punkt gebracht darin besteht, andere für sich arbeiten zu lassen und Lizenzgebühren zu kassieren. Das kennt man so ähnlich vom Goldrausch, wo die Verkäufer der Schaufeln und sonstiger Ausrüstung sicher und relativ mühelos reich wurden, während die Goldsucher sich meist vergeblich abrackerten. Dieses wikifolio soll damit der Börsenweisheit folgen: ‚Investiere nicht in Goldgräber – sondern in den, der den Goldgräbern die Schaufeln verkauft, denn man weiß nie, ob Goldgräber auch Gold finden.‘ Die Royalty-Firmen betätigen sich als Geldgeber. Dafür können die Minenbetreiber ihre Vorkommen schnell ausbeuten und liefern regelmäßig Gold und Silber zu einem festgelegten Preis. Damit besitzen die Royalty-Unternehmen eine Hebelwirkung für steigende Edelmetallpreise, während sie gleichzeitig weniger Gefahren eingehen, da das operative Risiko bei den Partner- und Minengesellschaften liegt.

Die Royalty Strategie ist grundsätzlich mittel- bis langfristig angelegt, soll sich in erster Linie auf Royalty-Unternehmen aus dem Edelmetall- und Bergbausektor (etwa Uran) konzentrieren und kann auch Hebelprodukte der Branchenführer sowie ETFs berücksichtigen. Die Entscheidungsfindung soll neben der Erfahrung des Traders auf Fundamentaldaten (wie Kennzahlen), Charttechnik, Zyklen, Saisonalität, Sentiment, Gier und Panik an den Märkten beruhen.“

Hier geht es direkt zum neuen Wikifolio: https://www.wikifolio.com/de/de/w/wfroyalty1

Die richtige Strategie und Taktik für die Gold- und Silberhausse

Falls Sie sich nun überlegen, Ihr gesamtes Geld auf einen Schlag in das neue Wikifolio zu stecken, sich schlafen zu legen und reich wieder aufzuwachen, kommt von mir ein klares „NEIN“! Am Erfolg der Royalty Strategie zweifle ich nicht, kenne aber die menschliche Natur und Psychologie. In der Superhausse von 2001 bis 2011 habe ich mitansehen müssen, wie viele Anleger bei den scharfen Korrekturen die Nerven verloren, zu Zwischentiefs verkauften und dem Markt den Rücken kehrten. Gerade Minenaktien schütteln Anleger oft mit Korrekturen von 20 bis 30 Prozent in wenigen Wochen vom Erfolgszug ab. Dann dominiert Angst und Panik. Um diese permanenten Fehler zu vermeiden, rate ich Ihnen von selbst gemanagten Portfolios ab.

Am besten stecken Sie den größeren Teil Ihrer liquiden Mittel – idealerweise gestaffelt über die nächsten drei Monate – in physisches Gold und Silber (letzteres eventuell via Zollfreilager, was auch bei Platin aufgrund der Umsatzsteuer sinnvoll ist) und rühren es nicht an bis zur Euphoriephase bei den Edelmetallen. Den Rest können Sie in die beiden „reinen“ Edelmetall-Wikifolios Die Royalty Strategie und SILBER 100 (https://www.wikifolio.com/de/de/w/wfplatapur) investieren und ebenso darauf sitzen bleiben.

Für eine breite Streuung unter den Minenaktien – ohne Derivate – bietet sich das Wikifolio Wolfs beste Edelmetallaktien an. https://www.wikifolio.com/de/de/w/wfwolf1505 Wer die ganz großen Gewinnchancen sucht und dabei hohe Risiken nicht scheut, wird das nur aus Hebelprodukten bestehende Wikifolio Wolfs spekulative Witterung https://www.wikifolio.com/de/de/w/wfwolf0905 bevorzugen. Die größte Diversifikation unter den Rohstoff- und Edelmetallaktien mit Derivaten für spezielle Bereiche (etwa Platin und Öl) finden Sie weiterhin im Flaggschiff-Wikifolio Wolfs Wahl – Gold-Silber-Platin. https://www.wikifolio.com/de/de/w/wfxwolf007

Wie merken Sie, dass sich eine Blase bildet? Erstens ist es meine Aufgabe, dies zu erkennen und zu kommunizieren. Zweitens merken Sie es auch selbst, wenn Sie gierig werden und Ihr ganzes Umfeld, vom Taxifahrer bis zur Kassiererin im Supermarkt, von den tollen Aussichten und Gewinnen bei Gold und Silber schwärmt.

Allen Leserinnen und Lesern danke ich für die Treue, den Zuspruch, die Kritik sowie Anregungen und wünsche Ihnen ein friedliches und besinnliches Weihnachtsfest.

In der nächsten Ausgabe werde ich die Zukunft Deutschlands und Europas beleuchten sowie darlegen, warum das Amt des deutschen Außenministers kein Therapieplatz für berechtigte Minderwertigkeitskomplexe ist.

Da mich zum Glück keine Minderwertigkeitskomplexe plagen, kann ich mit gutem Gewissen dieses Buch empfehlen. Es ist schriftliches Kabarett und regt an sowie auf. Leser urteilten so:

„Herrlich politisch inkorrekt und mutig“

„Selten soviel geweint und gelacht“

„Besser und pointierter kann man das Irrenhaus Deutschland nicht beschreiben“