Liebe Leserin, lieber Leser,

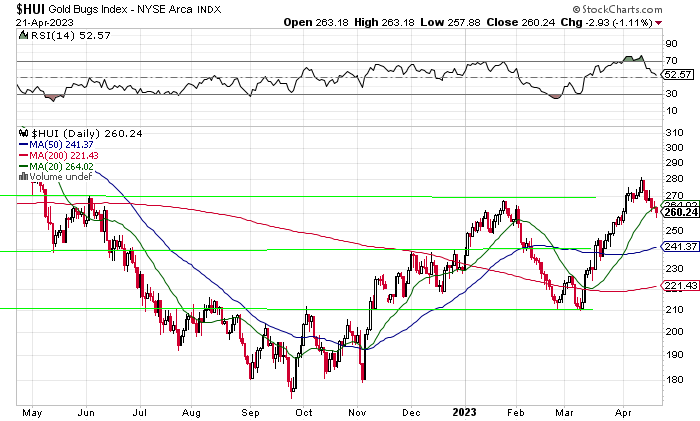

der Goldpreis wird über sein bisheriges Allzeithoch und 2100 Dollar ausbrechen. Ob in zwei Wochen oder drei Monaten ist dabei nebensächlich. Entscheidend ist, dabei zu sein. Denn 3000 Dollar wird nur ein Etappenziel sein. Ende März hat der Goldpreis bereits den historisch höchsten Monats- und Quartals-Endstand markiert. Jetzt gilt es, emotionale und psychologische Fallen zu vermeiden und die sich bietende seltene Chance mit der richtigen Strategie zu ergreifen.

Anlegern bietet sich meist nur ein- oder zweimal im Leben die Chance, ein Vermögen an der Börse zu machen. „Once in a lifetime opportunity“ wird dies im angelsächsischen Raum genannt. Eine solche bot sich im Sommer 1982, die folgende stärkste Aktienhausse aller Zeiten hielt bis März 2000 an. Nach 20 Jahren Abwärtstrend markierte der Goldpreis in den Jahren 1999 und 2001 ein Doppeltief bei 250 Dollar und stieg dann bis September 2011 auf über 1920 Dollar an. Als Chefredakteur eines Börsenbriefes habe ich im vierten Quartal 1998 beim Preis von 333 Dollar Platin und langlaufende Platinoptionen empfohlen. Damit wurde das Tief erwischt, das Edelmetall stieg von da an bis auf 2300 Dollar im März 2008. Nach meiner extrem antizyklischen Kaufempfehlung für Goldaktien Ende November 2000 in FOCUS-MONEY gewann der Index in den Folgejahren 1500 Prozent.

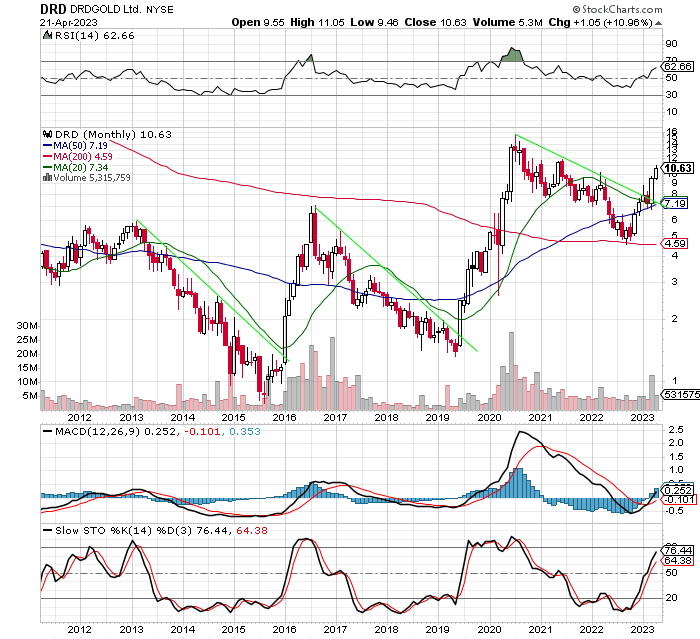

Nur wenige Anleger erkennen solch eine rare Gelegenheit, noch weniger wissen sie zu nutzen. Eine solche ist JETZT da. Unter Führung des Goldpreises werden auch Silber, Platin und die Edelmetallaktien über ihre Allzeithochs ausbrechen und in eine Euphoriephase mit Preisschüben übergehen. Die beiden Haupttreiber dafür werden Gier (etwas zu verpassen) sowie (berechtigte) Angst und Vertrauensverlust in die Solidität der Banken und Währungen sein. Zumal das 7-Jahrestief der Edelmetalle (Anfang September bis Anfang November 2022 – hier rechtzeitig und immer wieder thematisiert) hinter uns liegt.

Die richtige Strategie für die Goldpreis-Explosion

Entscheidend ist die Erfolg versprechende Strategie für den anlaufenden Preisschub der Edelmetalle. Nämlich eine Strategie, die Ihnen der Bankberater kaum verrät bzw. kennt, denn in einem Trendmarkt ist nicht wildes Traden („Hin und Her macht Taschen leer“) wichtig, sondern SITZFLEISCH. Alle großen Vermögen wurden an der Börse erzielt durch frühzeitiges Erkennen und dann Auskosten eines starken Trends.

Warnung: Bringen Sie sich nicht um Ihren Börsenerfolg!

Psychologie und Emotionen sorgen dafür, dass die meisten Anleger keine oder nur bescheidene Gewinne an den Finanzmärkten erzielen. Das war schon immer so und ist aktuell wieder einmal sehr ausgeprägt der Fall. Was sind nun die Fallen und Fehler?

Erstens erkennen die meisten Anleger nicht oder viel zu spät, wenn ein Trendmarkt einsetzt und einen Tradermarkt ablöst, also eine einfache Phase zum Geldverdienen beginnt. Das ist verständlich und kostspielig zugleich, denn neue Trendmärkte pflegen von einem ausgeprägten Tiefpunkt, also in verbreitetem Pessimismus zu starten. Zweitens können Börsianer deshalb nicht rechtzeitig umschalten, denn sie „kennen“ ja die schwierige Phase (so bei Gold und Silber ab August 2020), erkennen wichtige langfristige Tiefpunkte (bei den Edelmetallen Anfang September bis Anfang November 2022!!) nicht oder zweifeln sie an und verkaufen bei Erreichen ihrer Einstandskurse oder mit kleinem Plus. Damit steigen sie aus dem Zug aus, der gerade erst anfährt. Drittens schauen die frühen Verkäufer den steigenden Kursen im neuen Trendmarkt eine Weile skeptisch zu, um dann später viel teurer wieder einzusteigen, wenn sie sich bei ihrer neuen Investition „gut“ fühlen, da ja auch die Finanzpresse positiv berichtet. Zu dem Zeitpunkt wurde der Großteil der Gewinne im Trendmarkt bereits erzielt, der Käufer investiert so oft in der Nähe eines Hochs.

Solche Fehler sind fatal, zumal jetzt die lukrative ZEIT DER EDELMETALLE UND ROHSTOFFE BEGINNT. Denn nicht nur bei Gold und Silber, auch beim Ölpreis liegt das langfristige Tief – markiert im März mit dem Touchieren/erfolgreichen Testen der 200-Wochen-Linie – hinter uns. Diese seltene Situation will ich nutzen und möglichst zum Ende der Euphoriephase – was bei den Edelmetallen schon 2024 der Fall sein kann – aussteigen. Denn auch Gold und Silber sind kein Allheilmittel zu jedem Preis und werden nach ihren Höhenflügen in der Bubblephase crashen.

Die Wikifolios manage ich für viele 100 und 1000 Prozent Gewinn, nicht für Kleinkram. Dass dies realistisch ist, beweist das Wikifolio Wolfs Wahl – Gold-Silber-Platin, das nach der Auflegung im November 2018 binnen zweieinhalb Jahren 600 Prozent Gewinn erzielte, sich also versiebenfachte.

Natürlich wird es im neuen Trendmarkt bei den Edelmetallen (wo auch der Palladiumpreis gerade erst nach oben gedreht hat) und Öl kleinere und größere Korrekturen auf dem Weg nach oben geben. So kann der Kampf um die Marke von 2000 Dollar beim Gold zum Rausschütteln der zittrigen Anleger – die berühmten „schwachen Hände“ – noch einige Wochen anhalten, bevor der Ausbruch zu neuen Allzeithochs jenseits von 2100 Dollar gelingt. Selbst ein kurzfristiges Abtauchen in die Region 1900 Dollar wäre weder ungewöhnlich noch ein Beinbruch. Das ist in einer zyklischen Aufwärtsbewegung nur normal und gesund, kein Grund für Panik und Verkauf, sondern eine erneute Kaufmöglichkeit.

Verkneifen Sie sich in dem Zusammenhang besonders einen Fehler, den ich leider zuletzt oft in hochvolatilen Wikifolios beobachte(n muss): Anleger verkaufen bei Intraday-Kurstauchern aus Angst und oft auch ohne Limit zu Tagestiefkursen; wenige Stunden danach stehen die Kurse schon wieder 10 bis 15 Prozent höher.

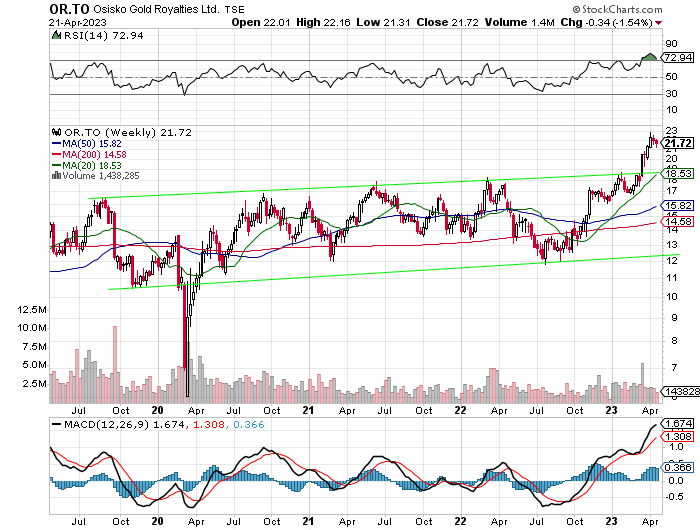

Die Royalty-Firmen betätigen sich als Geldgeber. Dafür können die Minenbetreiber ihre Vorkommen schnell ausbeuten und liefern regelmäßig Gold und Silber zu einem festgelegten Preis. Damit besitzen die Royalty-Unternehmen eine Hebelwirkung für steigende Edelmetallpreise, während sie gleichzeitig weniger Gefahren eingehen, da das operative Risiko bei den Partner- und Minengesellschaften liegt.

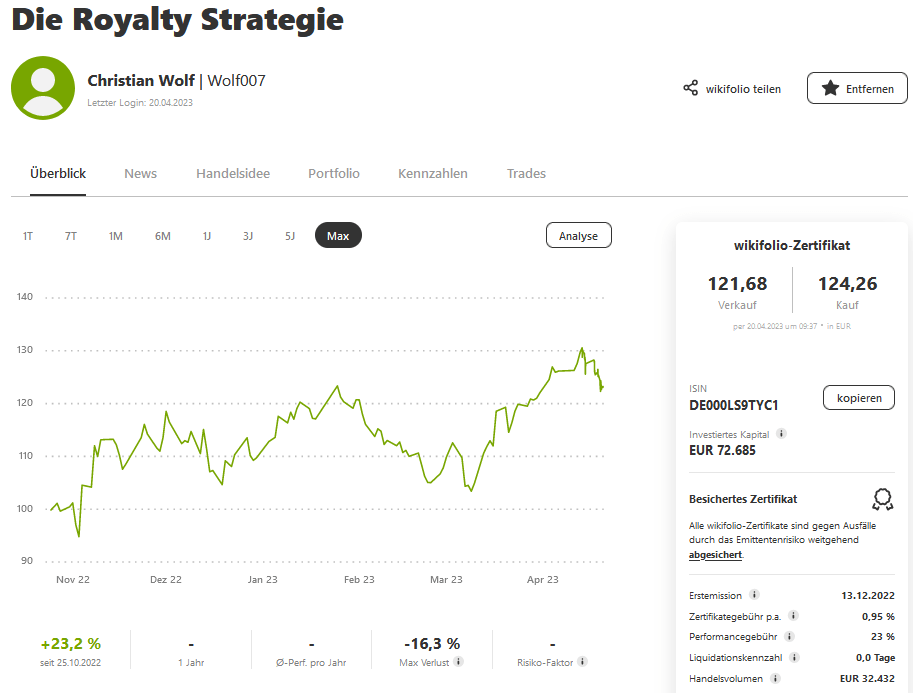

HIER geht es zum Wikifolio Die Royalty Strategie: https://www.wikifolio.com/de/de/w/wfroyalty1