Liebe Leserin, lieber Leser,

bitte sorgen Sie sich nicht, ich habe nicht zu heiß gebadet. Ich will Ihnen weder Ihre Goldmünzen und -barren madig machen noch Sie zum Verkauf verleiten. Wenn unterbelichtete Jubelperser verunsicherte Anleger bei ungünstigen Marktbedingungen plump ins Gold hetzen (wollen), ist es jedoch an der Zeit, Sie auf einige oft übersehene Aspekte aufmerksam zu machen. Denn auch der Erwerb und Besitz des physischen Edelmetalls hat wie jede Medaille zwei Seiten. Wer mit der Masse läuft, plappert bei länger steigenden und Höchstkursen die überall bekannten „Argumente“ nach und forciert damit Gier sowie Panik. Antizyklisches Handeln sieht anders aus.

„Spiegel, Spieglein an der Wand – Wer ist der Dümmste im ganzen Land?“

In den Massenmedien und auch Finanzmagazinen finden Sie antizyklisches Denken – und damit Hinweise auf langfristig günstige Kaufgelegenheiten – höchst selten. Die Redakteure müss(t)en sich dann anstrengen, Zusammenhänge und Analogien erkennen, also Argumente suchen. Wenn ein Anlagesektor in Mode ist, muss dagegen nur abgeschrieben und kann pünktlich Feierabend gemacht werden. „Die Leser wollen nur ihre Meinung am Kiosk bestätigt sehen“, lautet die Parole. Was leider auch oft zutrifft.

Diese ernüchternden Erfahrungen durfte ich bereits vor zwanzig Jahren machen. Als Wirtschaftsredakteur bei „Focus Money“ verschmähte ich im März 2000 den „Neuen Markt“ (der schnell alt aussah und später beerdigt wurde), empfahl dafür das „barbarische Relikt“ Gold unter 280 Dollar zum Kauf. Kollegen bezeichneten mich als den „einzigen Idioten, der nicht reich werden will“. Was ein Chefredakteur mir flötete, behalte ich aus Höflichkeit für mich. Nun denn, die lieben Kollegen wurden reich – an Erfahrung!

Ihr großer Vorteil beim Erkennen und Nutzen eines langfristigen Wendepunktes liegt auf der Hand, Sie können danach nicht mehr viel falsch machen. Denn der Trend ist Ihr Freund. Vorteilhaft ist auch, wenn bekannte Presseorgane ein solches Investment permanent schlechtreden. Dann kann – in diesem Fall der Goldpreis – an einer Wand der Angst und Skepsis emporklettern. Das Hamburger Nachrichtenmagazin „Der Spiegel“ schreibt seit Jahren zu meiner Freude das Edelmetall runter mit erstaunlichen Argumenten vom Schlage „Gold bringt keine Zinsen, man kann es nicht essen“.

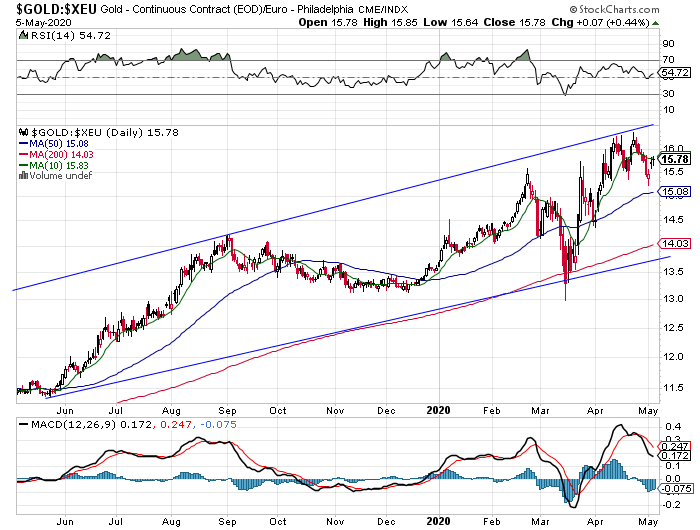

Am 3. Mai mutierten die Hamburger zum „Eulenspiegel“. Nachdem der Euro in zwanzig Jahren um 85 Prozent gegenüber Gold gefallen ist, stand bei „Spiegel Online“ ein Artikel mit dem Titel: „Lassen Sie uns Gold kaufen“. In normalen Zeiten würde ich dies als Kontraindikator und Verkaufsargument auffassen. Halten Sie inmitten historischer Gelddruckorgien – die trotz Feigenblatt-Urteil des Bundesverfassungsgerichts weitergehen werden – ruhig an Ihrem Gold fest, aber kaufen Sie im Moment keine Barren oder Münzen. Am 14. Dezember 2019 präsentierte ich Ihnen „die besten Goldmünzen“. Damals konnten Sie bei moderaten Aufpreisen und engen Spreads weit billiger und pro Edelmetallhändler bis zum Betrag von 10.000 Euro anonym zugreifen. All dies ist nun nicht mehr gegeben.

Behalten Sie die Gefahren bei Goldmünzen und -barren im Auge

Dennoch entdeckt das Hamburger Blatt gerade jetzt die Vorzüge von Gold. Um den oberflächlichen Unsinn zu inhalieren, soll der Leser auch noch eine Registrierung vornehmen bzw. zahlen. Ein anderes Magazin preist aktuell ein „Webinar“ mit einem „Gold-Guru“ an, der sich dann als Chefvolkswirt des Edelmetallhändlers Degussa entpuppt. 79,90 oder – mit „Frühbucher-Rabatt“ – 24,90 Euro sind hierfür zu löhnen. Dort können Sie eine Bearbeitung erwarten, damit Sie trotz überhöhter Preise zu den Goldhändlern rennen.

Folgende Fallstricke werden dabei höchstwahrscheinlich nicht beleuchtet. Gerade mit Gold können Sie in Krisenzeiten nicht nur arm, sondern auch noch krank und offiziell kriminell werden. In den letzten Wochen erlebten Sie selbst, wie ein gescheiterter Bankkaufmann, der es dann als Pharma-Lobbyist zum Gesundheitsminister brachte, Ihre Grundrechte aushebeln kann. Vielleicht lesen Sie die paar dürren Zeilen zu „Ausbildung, Herkunft und Familie“ bei Wikipedia. Warum soll nur mir schlecht werden? Als schikanierter und eingedoster Untertan nutzt Ihnen Ihr physisches Gold nichts, wenn die heimischen Goldhändler dicht sind und Sie nicht an Ihr Schließfach im Ausland kommen, weil auch die Grenzen dicht sind. Falls Sie der Ansicht sind, dass auch mancher deutsche Politiker nicht ganz dicht ist, wage ich keinen Widerspruch.

Wahrscheinlich ist Ihnen klar, dass solche Figuren keine Skrupel haben werden, Gold prohibitiv zu besteuern oder gar zu verbieten. Wie so etwas abläuft, hat der US-Gangster-Präsident F.D. Roosevelt vorexerziert. Er war nicht nur ein scheinheiliger Kriegstreiber, sondern hat auch Millionen seiner Landsleute hinters Licht geführt. Damals diente ebenfalls eine (Welt)Wirtschaftskrise als Rückenwind und Vorwand.

Roosevelts Goldverbot: Blaupause für heutige „Demokraten“?

Mit dem Verbot des privaten Goldbesitzes mussten die US-Bürger ihr Edelmetall 1933 gegen den damals fixierten Preis von 20,67 Dollar pro Feinunze herausrücken. Anfang 1934 setzte Herr Roosevelt den Goldpreis selbstherrlich auf 35 Dollar fest und betrog so die US-Amerikaner um 69 Prozent Aufwertungsgewinn. Die Konfiszierung umfasste sämtliche Goldmünzen, Goldbarren und Goldzertifikate. Bei staatlichen Annahmestellen musste alles in weniger als einem Monat abgegeben werden. Ausgenommen waren nur Schmuck, Gold für industrielle Zwecke, Kunst oder Handwerk sowie Goldmünzen bis zu einem Wert von 100 Dollar. Erlaubt blieb das private Sammeln von historischen Goldmünzen. Deshalb habe ich Ihnen diese besonders empfohlen, denn Geschichte wiederholt sich manchmal doch.

Wer sich nicht vom Staat herumkommandieren und billig abspeisen ließ, wurde verfolgt und beraubt. Bei staatlich angeordneten Durchsuchungen gefundenes Gold wurde entschädigungslos konfisziert, private Bankschließfächer systematisch aufgebrochen und durchsucht. Dem widerspenstigen Untertan drohten Haftstrafen von bis zu zehn Jahren und/oder bis zu 10.000 Dollar Strafe.

Dieses historische Beispiel – die deutsche Geschichte kennt auch welche – zeigt, dass Sie mit physischem Gold schnell arm werden, sobald der Staat Gold verbietet und Sie dabei abzockt. Der damit verbundene Stress kann leicht krank machen, besonders wenn Sie Ihr Edelmetall nicht herausrücken und damit auch noch gleich als kriminell gelten. Verbergen Sie Ihr Gold vor einem raubgierig-rücksichtslosen Staat, müssen Sie ständig mit Entdeckung oder Verrat und damit Knast rechnen. Selbst ein erfolgreiches Verstecken verhindert nicht zwingend Ruin und Frust. Denn das Goldverbot für US-Bürger währte 41 Jahre und wurde erst am 31. Dezember 1974 durch Präsident Gerald Ford aufgehoben. Viele erlebten ihr dann „legales Gold“ nicht mehr und hatten hoffentlich die Erben informiert.

Goldaktien sind jetzt interessanter als das Edelmetall

Wahrscheinlich dämmert Ihnen, dass der Kauf von physischem Gold kein Allheilmittel gegen wirtschaftliche und politische Kalamitäten ist. Es dient eher zur Beruhigung der Nerven und für den Neustart nach der Krise – idealerweise in einem neuen Währungs- und Gesellschaftssystem. Als Geldersatz während der Krise ist Silber allemal besser geeignet. Eine Unze Silber entspricht dem Gegenwert von etwa vier Gläsern Bier oder einem Essen in einer Gaststätte. Mit einer Unze Gold können Sie dagegen einen Gebrauchtwagen kaufen, der nicht gleich an der nächsten Straßenecke auseinanderfällt. Was tun Sie öfter? Also!

„Physisches Gold ist am sichersten“, wird gern nachgeplappert. Sobald der Staat es in Krisensituationen – wofür das Edelmetall oft gekauft wird – zu konfiszieren und kriminalisieren droht, verflüchtigt sich die Sicherheit. Minenaktien, ETFs oder Zertifikate sind in der Regel leichter handelbar, haben dafür eigene Risiken. Deshalb sollten Sie im Edelmetallsektor eine Mischung aus Gold- und Silbermünzen sowie an der Börse handelbaren Papieren besitzen.

Wikifolio Wolfs Wahl: Schwerpunkt in Minen, Warten auf Silber

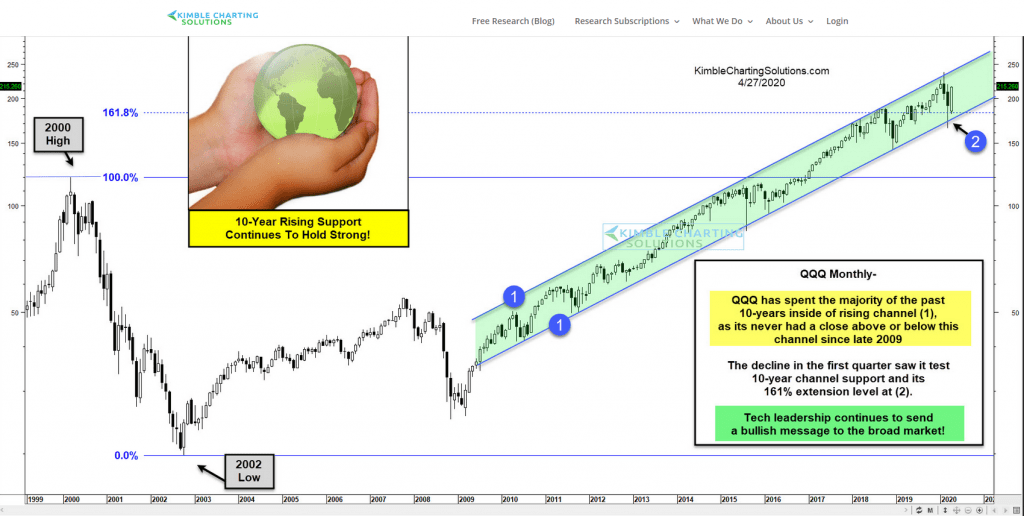

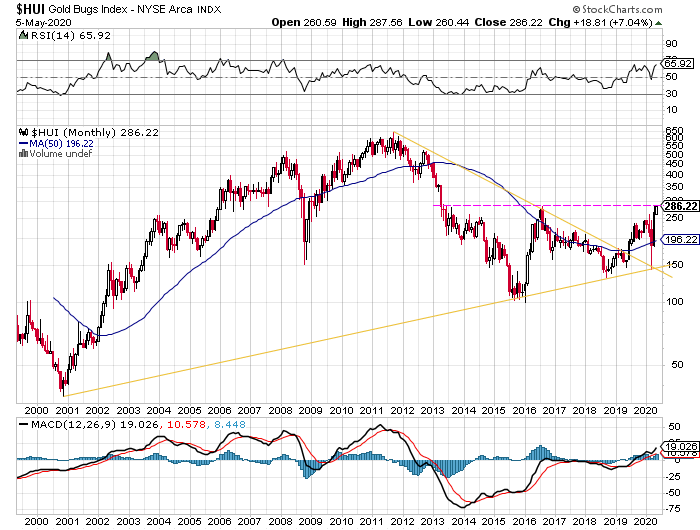

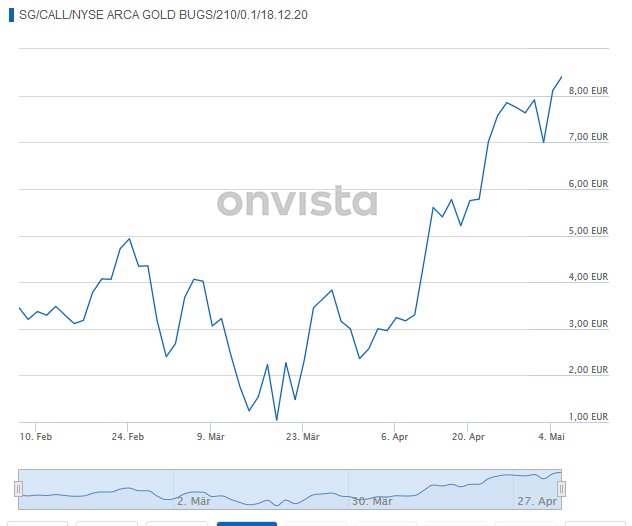

Auf Sicht der nächsten ein bis zwei Jahre haben Edelmetallaktien kräftigen fundamentalen Rückenwind durch den hohen Goldpreis sowie die abgestürzten Ölpreise als Haupt-Kostenfaktor. Deshalb favorisiert das Wikifolio diesen Sektor ohne Gewinnmitnahmen zu vergessen. Werfen Sie einen Blick auf obigen Chart. Der HUI-Index hat beim Crash im März sowohl die langfristige Aufwärts-Trendlinie seit Ende 2000 noch einmal berührt und damit bestätigt als auch die durchbrochene Abwärtstrendlinie seit 2011 nochmals von oben touchiert. Danach folgte die Kursexplosion der letzten Wochen. Charttechnisch ist das eine exzellente Ausgangslage. Ein Rücksetzer am jetzigen Hoch von 2016 wäre sogar vorteilhaft, um möglichst viel Kraft für den kommenden Ausbruch zu sammeln.

Silber steckt im Dornröschenschlaf und ist im Verhältnis zu Gold absurd unterbewertet. Explodieren wird der „kleine Bruder“ spätestens, wenn Gold sein Allzeithoch bei 1920 Dollar überschreitet. Silber hat auf Jahressicht Platz bis mindestens 26 Dollar. 35 Dollar sind dann die nächste Etappe.