Liebe Leserin, lieber Leser,

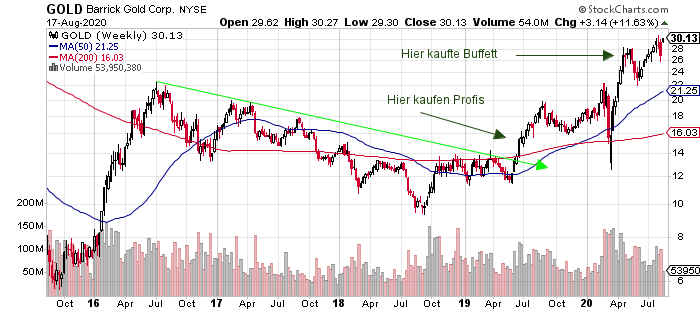

Warren Buffett hat also im zweiten Quartal 2020 für 564 Millionen US-Dollar 1,2 Prozent an Barrick Gold gekauft und verzückt damit aktuell viele Freunde des gelben Metalls. Mich nicht. Seinem Beispiel nun blind zu folgen, ist gefährlich. Denn die von den Medien gehätschelte „Investorenlegende“ beweist nur eine späte Abkehr von Ignoranz und kaum optimales Timing. Bislang galt Buffett als Goldverächter, er leistete sich den Luxus, die Goldhausse von 2001 bis 2011 zu verschlafen. Gerade deshalb überrascht, dass er nun erstmals eine Beteiligung an einem Goldproduzenten eingeht.

Würden Buffett und seine Helfer Gold und Minenaktien schon länger professionell beobachten und Wert auf günstigen Einkauf legen, hätten sie bereits Ende Juni 2019 einsteigen müssen. Damals überwand der Goldpreis seinen Widerstand mit dem Sprung auf und über 1400 Dollar, Barrick sendete zeitgleich mit dem Überwinden von 14 Dollar Kaufsignale aus. Buffett zahlte nun knapp ein Jahr später im Schnitt 27 Dollar pro Aktie. Dennoch hat er gute Chancen, im nächsten Jahr für seinen Goldaktien-Einstieg Lorbeeren zu ernten. Vorher droht jedoch ein Stolperschritt. Offensichtlich hat Warren Buffett registriert, dass die Goldproduzenten nach langem Trimmen ihrer Bilanzen nun durch steigende Edelmetallpreise eine Explosion beim freien Cash Flow erleben und dies der Beginn eines Trends ist. Als „Value Investor“ kann er damit auf Tournee gehen und auf das Erkennen optimaler Kaufzeitpunkte verzichten.

Überdurchschnittlich gewinnt, wer mit Plan und ohne Emotionen agiert

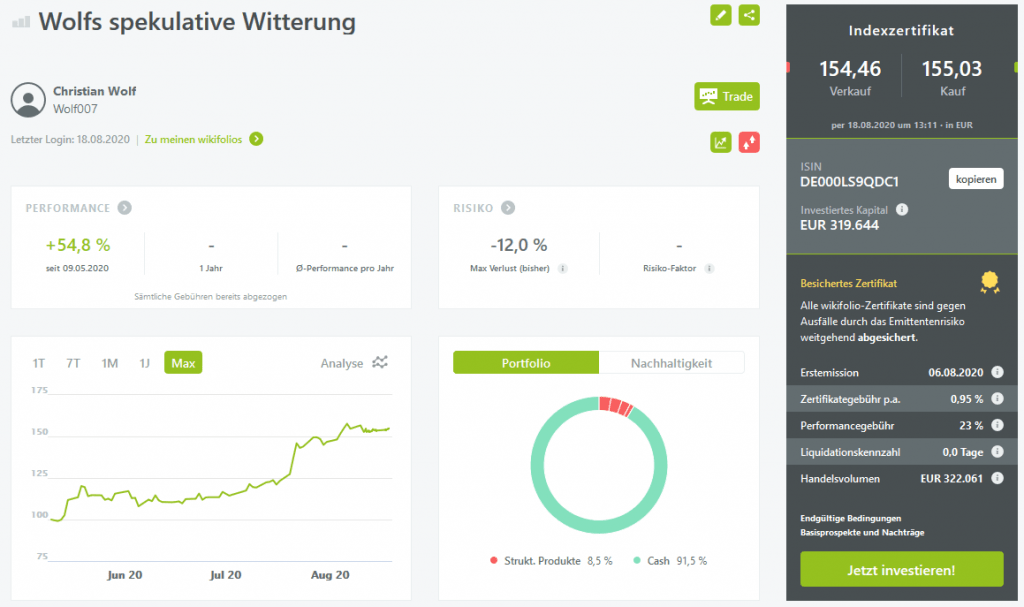

Bei den Wikifolios gehe ich anders vor, strebe durch geschicktes Kaufen und Verkaufen auf dem Fundament einer Kernposition überdurchschnittliche Ergebnisse an. Die Performance belegt, dass dies gelungen ist. Das Flaggschiff Wolfs Wahl – Gold-Silber-Platin weist zur Zeit einen durchschnittlichen Gewinn pro Jahr von über 170 Prozent auf. Aus 100.000 Euro beim Start am 15.11.2018 wurde bis heute ein Depotwert von 567.000 Euro. Das am 6. August neu an der Börse gelistete und erst am 9. Mai erstellte Wikifolio Wolfs spekulative Witterung kommt auf einen Zuwachs von 54,8 Prozent – obwohl meist nur ein Fünftel bis ein Drittel des Kapitals eingesetzt wurde. Wolfs beste Edelmetallaktien stecken in der Emissionsprüfung und bringen es in drei Monaten seit Auflegung ungehebelt auf über 40 Prozent Gewinn.

Werden die Anleger zu gierig, baue ich Cash auf

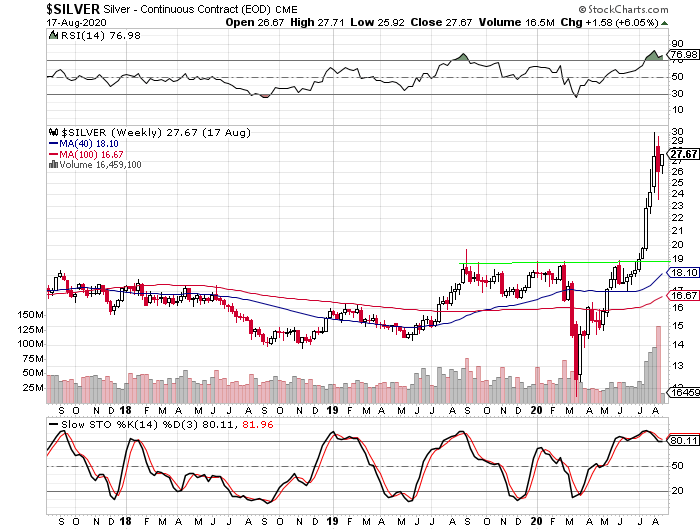

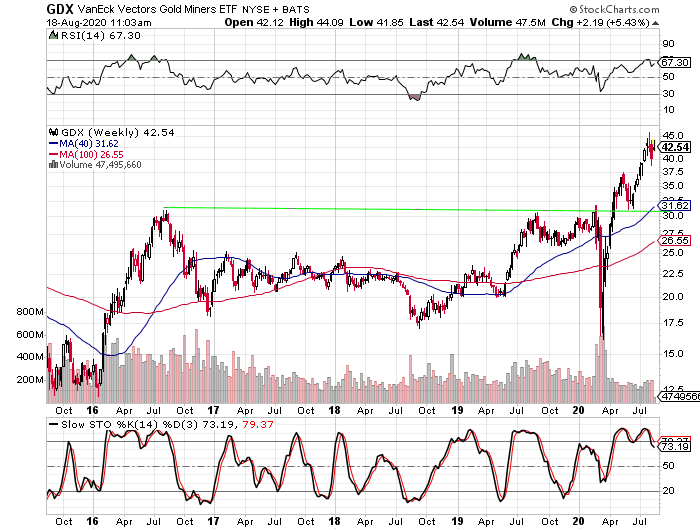

Solche Ergebnisse stellen sich nur ein, wenn man einen Plan und Weitblick hat sowie nicht mit der Herde der Anleger trabt. Der hohe Silberanteil und das Wissen um die Endspurt-Qualitäten des Edelmetalls waren ein Grundpfeiler des Erfolgs. Dazu kam die rechtzeitige Witterung vor Gefahren. Von Anfang Juli bis 10. August fiel den Goldfans das Kaufen leicht. Denn es ging steil aufwärts. dadurch stellte sich Überoptimismus ein, der fast immer zu einem Dämpfer oder einer scharfen Korrektur führt. Es entspricht der menschlichen Natur, dass die Kauflaune – und Sorglosigkeit – mit stark steigenden Kursen zunimmt. Vielleicht fällt einem Wolf das Agieren an der Börse leichter, da ihm menschliche Emotionen fremd sind. Am 2. August konnten Sie an dieser Stelle lesen: „Gold und Silber auf Rekordfahrt – Vorsicht, (kurzfristige) Falle!“ Am 6. August warnte ich im Wikifolio Wolfs Wahl: „Vorsicht, Falle!“ Einen Tag später erreichte der Goldpreis sein bisheriges Hoch, danach ging es in drei Tagen brutal über 200 Dollar abwärts.

In den Tagen zuvor hatte ich alle Wikifolios auf diesen Nackenschlag vorbereitet, in starkem Umfang verkauft und so ungewöhnlich hohe Cash-Quoten aufgebaut. Beim Flaggschiff Wolfs Wahl beträgt diese rund 50 Prozent, bei Wolfs spekulativer Witterung aktuell sogar über 90 Prozent. Ich warte nun mit viel Munition darauf, dass die Begeisterung sich abkühlt, die Kurse in Kaufbereiche zurückkehren. Konkret gehe ich davon aus, dass der Edelmetallsektor spätestens in der nächsten Woche oder den ersten Septembertagen seinen Höhenflug unterbricht und die Kurse bis Oktober abkühlen. In dieser Zeit können Anleger durch die hohen Cash-Puffer der Wikifolios in aller Ruhe Positionen aufbauen, bevor die Bergfahrt weitergeht.

Die Zitrone auspressen zu wollen, ist an der Börse keine gute Idee

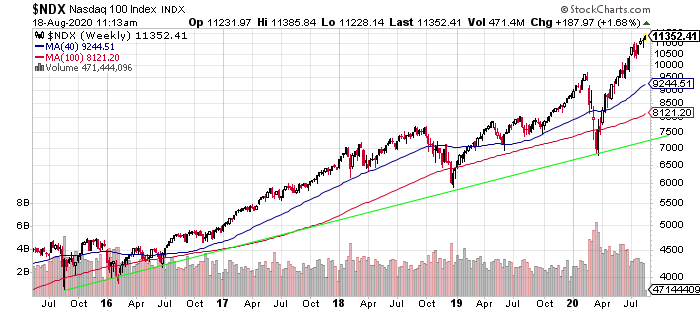

Wichtig ist nur, dass Sie sich nicht vom Herdenverhalten anstecken lassen. Als privater Anleger sind Sie im Vorteil gegenüber Fondsmanagern, die sowieso nichts auf die Reihe bringen und weit überwiegend schlechter als die entsprechenden Indizes abschneiden. Im Gegensatz zu den Beutelschneidern der Bankenwelt kann ich die Investitionsquote drastisch runterfahren, wenn das Chance/Risiko-Verhältnis sich eintrübt. Das habe ich getan.

Schauen Sie auf die folgenden Charts. Überall sind die Kurse zu weit vorgelaufen, der Abstand zu den gleitenden Durchschnitten ist zu groß. Die Zitrone auszupressen, überlasse ich anderen.