Liebe Leserin, lieber Leser,

„Wenn man über die Einzelheiten zuviel weiß, hat man keinen Überblick mehr über das Ganze.“ Dieser Spruch des 1999 verstorbenen ungarischen Börsenspekulanten André Kostolany trifft auf die meisten Finanzmarkt-Akteure sowie Wirtschaftsjournalisten zu, glücklicherweise aber nicht auf den Autor dieses Beitrags. Man sollte möglichst viel wissen und dies einordnen können. Wer jedoch nur mit dem Blickfeld eines Maulwurfs an der Börse unterwegs ist, wird sicher scheitern. Mit dem Weit- und Überblick eines Adlers lichtet sich das Labyrinth. Diesen Adlerblick gönnen wir uns jetzt.

Die tatsächliche und eingebildete Fachwelt tritt sich nicht nur nach der Lesart Kostolanys gegen die Schienbeine. Kurz- und Weitsichtigkeit sind lediglich ein Aspekt. Während sich in der Politik „Fundis“ und „Realos“ streiten, flicken sich in der Finanzwelt „Fundis“ und „Techniker“ gern am Zeug. Chartdeuter und Fundamentaldatengläubige wähnen sich oft im Besitz der allein seligmachenden Wahrheit und verspotten die Gegenseite. Dabei lohnt es sich, die besten Aspekte beider Welten kühl zu kombinieren.

Die langfristigen Charts der Minenaktien verraten uns viel

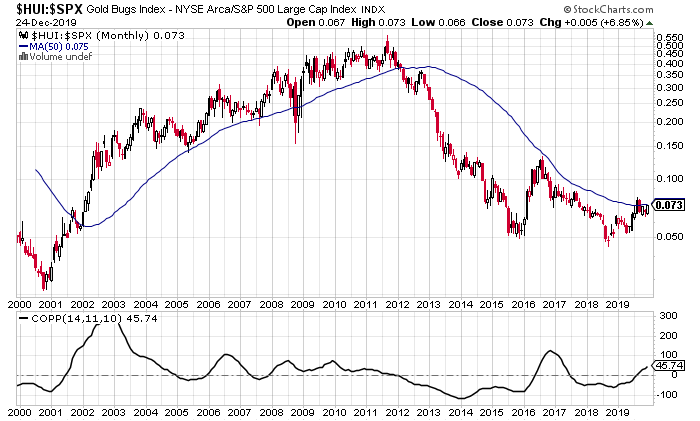

Unverzichtbar für die Orientierung an den Börsen sind Charts. Bei den heutigen – maximal manipulierten – Finanzmärkten muss man jedoch die richtigen Grafiken suchen oder – wie ich – selbst basteln. 08/15-Charts, die Sie etwa bei Direktbanken oder Finanzportalen finden, taugen nichts, lenken ab und verschwenden Zeit. Langfristige Kursverläufe und besonders Charts, die das Verhältnis wichtiger Märkte zeigen, sorgen für Aha-Effekte und erfolgreiche Investitionen. Ganz besonders dieser:

Diese Grafik zeigt Ihnen am verlässlichsten, ob Sie Ihr Geld in US-Aktien oder Gold- und Silberminen stecken sollten. Ich setze dabei den bekanntesten Minen-Index HUI ins Verhältnis zum amerikanischen S&P 500 Aktienindex. Steigende Kurse offenbaren besser laufende Minenaktien, sinkende signalisieren favorisierte US-Werte. Die blaue Durchschnittslinie dient(e) als hervorragende Richtschnur. Anfang 2002 wurde sie übersprungen. Danach konnten hohe Gewinne mit Goldaktien erzielt werden, wohingegen US-Titel lahmten. Wer sich vom Crash im zweiten Halbjahr 2008 nicht aus den Minenwerten rausschrecken ließ, konnte von deren Outperformance bis ins Jahr 2011 profitieren. Dann begann der brutale vierjährige Abstieg der Edelmetalltitel bei paralleler Favorisierung amerikanischer Standardaktien.

Was seit 2016 passiert, ist an Wichtigkeit für Ihren Börsenerfolg nicht zu überschätzen. Die relative Schwäche der Minen gegen US-Aktien fand im zweiten Halbjahr 2015 ein Ende. Im ersten Semester 2016 explodierten die Kurse der Goldwerte, es gab etliche Verzehnfachungen binnen sieben Monaten. Dennoch wurde die fallende blaue Linie nur von unten touchiert, aber nicht überwunden. Die Edelmetallaktien prallten ab, gingen zwei weitere Jahre auf Tauchstation und unterboten im zweiten Halbjahr 2018 kurzfristig sogar leicht das Tief aus dem Jahr 2015. Damit bildete sich ein Doppelboden.

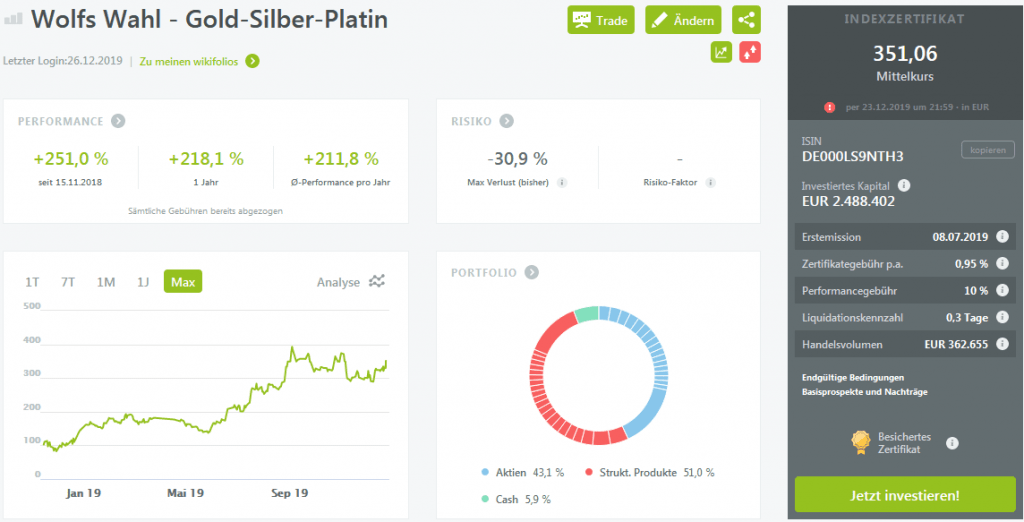

Zum besten antizyklischen Zeitpunkt wurde das Wikifolio aufgelegt

Zu dieser Zeit – am 15. November 2018 – hob ich das Wikifolio Wolfs Wahl – Gold-Silber-Platin aus der Taufe und durfte mir oft anhören, ich sei verrückt. Solche Kommentare gehören zur Begleitmusik überlegten und antizyklischen Handelns. Börsenkenner wissen, dass gerade Doppeltiefs zu den häufigsten Trendwendeformationen bei Edelmetallen und Minenaktien zählen. Die damals Spottenden dürfen sich (bis heute?) ärgern, nicht auch gekauft zu haben. Denn es war der optimale Zeitpunkt und erklärt das außergewöhnliche Ergebnis meines Wikifolios.

Die „Party“ der Edelmetalle und Goldtitel steht vor dem Startschuss

Über 250 Prozent Gewinn in gut 13 Monaten scheint aber erst die Ouvertüre zu sein. Denn nach Ende August 2019 unternehmen die Minen gerade den zweiten Versuch zum Durchbrechen der entscheidenden blauen Linie. Mit guten Erfolgschancen, denn die Durchschnittslinie verläuft mittlerweile waagerecht, was generell ein positives Vorzeichen darstellt. Gelingt der Durchbruch, werden auch die – meist trägen, ängstlichen und uninspirierten – Fondsmanager und Geldverwalter aufwachen (müssen), nolens volens etwas Geld in den neuen und marktengen Trendsektor stecken. Zu diesem Zeitpunkt wird mein Wikifolio schon mindestens 300 Prozent vorne liegen. Und dann beginnt erst die Kursexplosion durch das Aufwachen der Langschläfer.

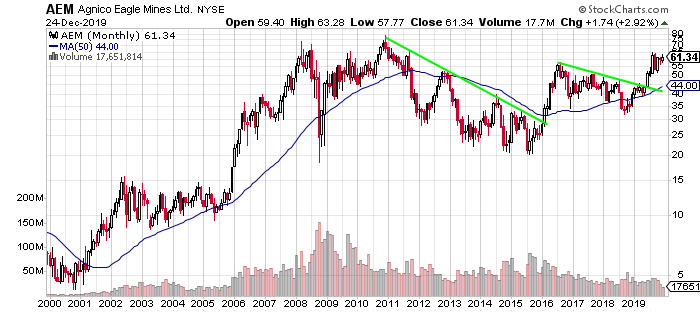

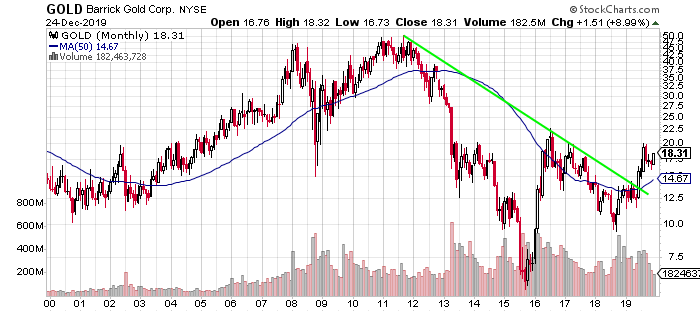

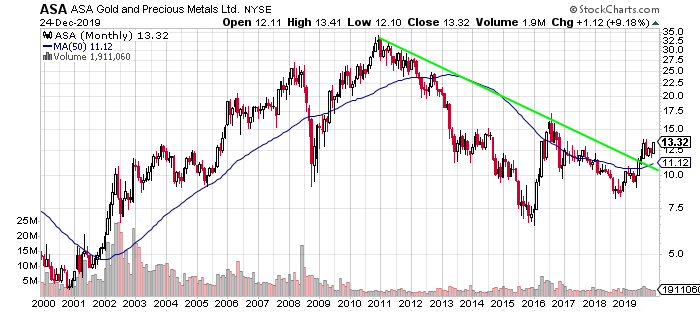

Die Unaufmerksamkeit bestens dotierter Geldmanager ist zuweilen nicht zu fassen. Wahrscheinlich werden Sie mir zustimmen, wenn ich Ihnen nun die langfristigen Charts bekannter Edelmetallaktien präsentiere.

Durch die eindeutige Botschaft dieser Charts habe ich mich nicht beirren lassen, halte an meiner Strategie fest und senkte die Cash-Quote im Depot zuletzt in den unüblich einstelligen Prozentbereich.

Wie im richtigen Leben, ist irrationales Verhalten und Unaufmerksamkeit an den Finanzmärkten an der Tagesordnung. Denn dort agieren auch nur Menschen, die zudem oft besonders satt und gut „gepampert“ sind. Hinzu kommen Besonderheiten, etwa das „Tax Loss Selling“. Dies sind Verkäufe von im Jahresverlauf besonders verprügelten Aktien, die in den letzten Wochen des Jahres oft zu jedem Kurs aus den Depots geworfen werden, um die Verluste bei der Steuer anzugeben.

„Tax Loss Silly Season“ sorgt regelmäßig für Chancen zum Jahresende

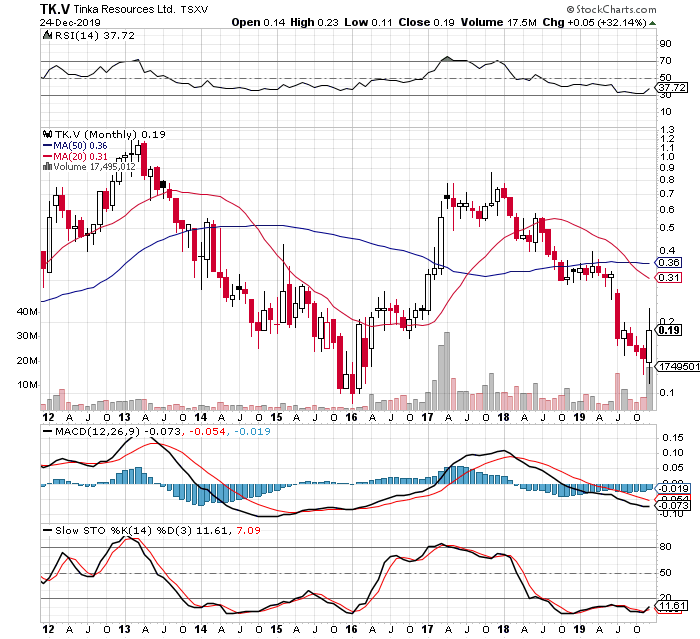

Dieser Herdentrieb treibt oft die Kurse gering kapitalisierter Unternehmen auf absurd tiefe Niveaus. Wer dagegen immun ist, legt sich auf die Lauer und greift antizyklisch zu. Das habe ich bei drei Titeln getan. Neu gekauft wurden für das Wikifolio Advantage Lithium und Galaxy Resources, zugekauft Tinka Resources.

Bei Tinka hatte ich besonderes Glück. Ich kaufte am 17.12., auch weil an diesem Tag der Spread zwischen An- und Verkauf geringer als üblich war. Am 18. und 19.12. markierte die Aktie ein Tief bei Ausverkaufskursen zu 0,11 kanadischen Dollar. Dann griff ein großes Minenunternehmen zu, verkündete eine Beteiligung, was den Tinka-Kurs binnen zwei Tagen auf 23 Cent explodieren ließ. Im Wikifolio werde ich einen Kommentar dazu einstellen.

Erinnern Sie sich? Am 24. Dezember 2018 – an Heiligabend wird in New York verkürzt gehandelt – markierten US-Aktien, Silber und Öl Tiefstände. Seitdem werden besonders amerikanische Aktien mit viel gedrucktem Geld und gut gewählten Worten nach oben frisiert. Sie sind nun überreizt, weit von ihren gleitenden Durchschnitten entfernt und damit für mittel- und langfristig operierende Anleger zu meiden. Kommt es ab Januar in New York zur Korrektur, werden Notenbanker und Finanzminister wieder mit Geld um sich werfen. Sonst können sie ja nichts. Inflationserwartungen werden so geweckt und später Realität, Ihr Geld wird weiter entwertet. Gold und viele Edelmetallaktien sind bereits aufgewacht.

Ich wünsche allen Lesern friedvolle Weihnachten sowie ein von Gesundheit, Glück und Erfolg geprägtes Jahr 2020.