Liebe Leserin, lieber Leser,

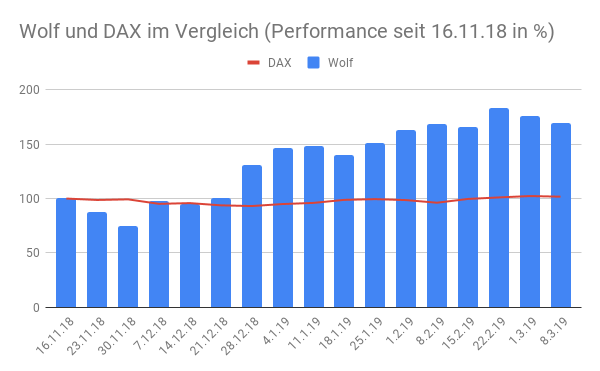

über die extrem gute Wertentwicklung meines Wikifolio-Zertifikats im Februar war ich selbst etwas überrascht. Am 20. Februar erreichte mein Depot im Tagesverlauf ein Hoch von 97 Prozent, schaffte also beinahe die Verdopplung. Aber nicht in zig Jahren, sondern in lediglich drei Monaten, denn das Wikifolio startete am 15. November 2018.

Meine Strategie, voll auf die allgemein verschmähten Edelmetalle sowie Öl zu setzen, ging also auf. Wobei ich beim „schwarzen Gold“ schon die meisten Positionen mit hohem Gewinn verkaufte. Während ich in den ersten drei Februarwochen Gold, Silber, Platin und Goldminen vorsichtig aufstockte. All dies können Sie in der Trade Historie des Zertifikats genau nachvollziehen. Dafür müssen Sie sich bei www.Wikifolio.com nur kostenlos registrieren.

Vorübergehend könnte der Weg etwas steiniger werden, denn besonders Gold ist sehr gut gelaufen und kurzfristig „überkauft“. Dies spricht für eine Korrektur und Verschnaufpause, die spätestens in ein bis zwei Wochen beginnen sollte. Spannend bleibt, ob Gold vorher noch in die Widerstandszone im Bereich 1360/1370 Dollar steigen kann.

In nächster Zeit werde ich wahrscheinlich einige Gewinne sicherstellen, denn die Cashquote im Wikifolio liegt aktuell mit rund fünf Prozent sehr tief und war mit Garant für das gute Abschneiden.

Aktuell können Sie mir vollumfänglich über die Schulter und in jede Transaktion beim Wikifolio schauen, aber das Zertifikat noch nicht kaufen. Denn es befindet sich im Genehmigungsprozess und wird in einigen Wochen handelbar sein. Alle Voraussetzungen sind erfüllt.

Beste Chancen mit Platin

Würde man mich heute zwingen, auf lediglich ein Investment zu setzen, dann fiele meine Wahl auf Platin. Das Edelmetall ist „mega out“ und damit antizyklisch höchst interessant.

Als Platin vor wenigen Wochen noch unter 800 Dollar stand, habe ich es in meinem neuen Buch „Dumm, dümmer, deutsch“ nachdrücklich zum Kauf empfohlen. Hier ein Auszug:

Über Gold wird vergleichsweise viel geredet, beim viel selteneren Platin herrschen Funkstille und Frust. Es kann fast nur positive Überraschungen und damit Käufe(r) geben. Platin war über die Jahrzehnte hinweg meist teurer als Gold, nun ist es historisch extreme 40 Prozent billiger. Dabei wird es industriell stärker verbraucht und unterliegt kaum der Gefahr verboten zu werden. Gefördert wird Platin hauptsächlich in Südafrika, die Minenunternehmen stehen unter heftigem Beschuss der verfilzten Regierung. Es wäre ein kleines Wunder, wenn es in den nächsten Jahren nicht zu Förderausfällen und damit preistreibenden Angebotsverknappungen kommt. (…)

Düsen Sie aber nun nicht gleich zu Ihrer Bank, um Platinbarren oder -münzen zu kaufen. Dort bekommen Sie nämlich nichts und werden angeschaut wie ein Außerirdischer. Gehen Sie zum Edelmetallhändler kommt schon Freude auf – aber nur bei ihm. Denn Sie zahlen beim Kauf in Deutschland neben einer kräftigen Handelsspanne die 19 Prozent Mehrwertsteuer, da Platin im Gegensatz zu Gold nicht befreit ist.

Am sichersten und konservativsten funktioniert ein Engagement über Bullionvault, spekulativer mit den an der Börse gehandelten Exchange Traded Funds (ETF) ZKP Platinum in Zürich oder PPLT in USA.

Wie im Leben überhaupt, so benötigen Sie auch in Finanzdingen Glück und Geduld.

1998/99 war ich Chefredakteur eines Börsenbriefs. Beim Blättern im Finanzteil der „Neuen Zürcher Zeitung“ (NZZ) stieß ich auf die Mini-Meldung „Platin-Preis auf 11-Jahrestief“. Daraufhin knöpfte ich mir das Edelmetall vor, sah, dass das „Tief“ nur was für Erbsenzähler war (331 Dollar gegenüber vorher 334), die nicht wissen, dass Edelmetalle gern mit einem Doppeltief (wobei das zweite Tief gern zur Irritation leicht unter dem ersten liegt) einen Anstieg einleiten. Fundamental sprach zwar wenig für den Platinmarkt, aber – besonders wichtig – die Aktien der Platinminen, die oft dem Edelmetall vorauslaufen, kletterten schon seit über einem Jahr um das Doppelte und Dreifache. Ergo empfahl ich den Lesern Platin und langlaufende Optionen auf das Edelmetall.

Es war das entscheidende Tief, der Platinpreis hob ab und ging „to da moon“ bis Anfang 2008 auf über 2300 Dollar, was einer netten Versiebenfachung entspricht. Wer früher ausstieg und Platin-Optionen hatte, konnte dank deren Hebelwirkung auch einige tausend Prozent Gewinn verbuchen.

Zwanzig Jahre später habe ich nun ein Déjà-vu-Erlebnis. Wieder interessiert sich niemand für Platin, fundamental dominieren mit dem Umstieg auf Elektroautos negative Nachrichten für das Edelmetall. Gleichzeitig schleicht sich der Preis langsam nach oben und übersprang am 22. Februar erstmals nach langer Zeit die 200-Tage-Linie.

Und der Clou, der scheinbar niemandem auffällt, ist: Die wenigen Platinaktien laufen vor, etwa die große südafrikanische Impala um märchenhafte 220 Prozent seit September 2018.

Warum wohl?