Liebe Leserin, lieber Leser,

die Finanzwelt starrt auf den Mittwoch. Auch jeder umsichtige Anleger ist dazu gezwungen. Denn es fällt die Entscheidung, ob in den kommenden Wochen an den Börsen „Hurra“ oder „Horror“ herrscht. Wie Junkies zittern die Finanzmärkte ihrem Dealer und dem nächsten Schuss entgegen. Statt auf Heroin hoffen sie auf Zinssenkungen. Zerstörend wirkt auf Dauer beides. So weit haben es die Geld-Dealer der Notenbanken gebracht.

Traditionelle Richtlinien wurden diesseits und jenseits des Ozeans über Bord geworfen. Trotz niedriger Arbeitslosenquote, passablem Wachstum und einem Aktienmarkt auf Allzeithoch spielen sich die US-Regierung sowie die US-Notenbande Fed als generöse und gewiefte Dealer auf. Mehr „Stimulus“ und „Impulse“ soll es für die Drogensüchtigen geben. Rigoros will man mehr Nachfrage bereitstellen. Und damit ganz nebenbei auch der EZB in die Parade fahren, die zuletzt im Abwertungskrieg beispiellos und rücksichtslos den Euro nach unten manipulierte.

Notenbanken zerstören Währungen und sind Garanten für Inflation

Wer weiß und erinnert sich noch, dass nur eine starke Währung dem Bürger, dem Lohn- und Gehaltsempfänger sowie dem Rentner hilft? Die verblendeten Notenbanditen höhlen mit voller Absicht die Währungen aus, zerstören Dollar und Euro. Deshalb müssen Sie sich auf Inflation und eine langfristige Abwärtsbewegung bei Staatsanleihen einstellen. Banken oder Bankberater werden Ihnen diese Zusammenhänge kaum verraten (können). Dort klammert man sich bei Minuszinsen verzweifelt an die Jobs. Und weiß meist gar nicht, dass seit dem Start des Notenbank-Unwesens im Jahr 1914 ALLE Währungen bis heute zwischen 97 und 99 Prozent an Kaufkraft verloren haben.

Was passiert am 31. Juli? – Die Szenarien!

Die größten und mächtigsten Geld-Manipulateure der Geschichte haben für ihr FOMC-Treffen am Monatsende eine Zinssenkung beinahe schon versprochen. Gerätselt wird über den Umfang der Zins-Kastration. Im Raum stehen 0,25 oder 0,50 Prozent. Die Junkies und Marktbeobachter gehen überwiegend von 0,25% aus, hoffen aber auf 0,50. Entsprechend groß ist die Unsicherheit und werden auch die Reaktionen am Mittwoch sein.

Eine Zinssenkung um einen halben Prozentpunkt würde wahrscheinlich die meisten Händler überraschen, den Dollar einbrechen lassen sowie Gold, Silber und die Aktienmärkte nach oben treiben. Bei einer Zinssenkung um 0,25% dürfte alles vom Geschwafel der Notenbande und Moneypulateure abhängen. Wird ein Zinsschnitt von 0,25% mit dem Versprechen mehrerer weiterer Zinsreduktionen vor dem Jahresende ummäntelt, bedeutet dies auch grünes Licht. Ein kleiner Zinsschritt mit verbaler Wartestellung dürfte den Dollar stärken und alle anderen Bereiche in den Keller prügeln.

So primitiv geht heute Börse. Warten auf die Worte der neuen Geldgötter. Werfen Sie nun die Münze? Das kann ich mir nicht erlauben. Und Sie wahrscheinlich auch nicht. Analysieren wir also die Ausgangssituation.

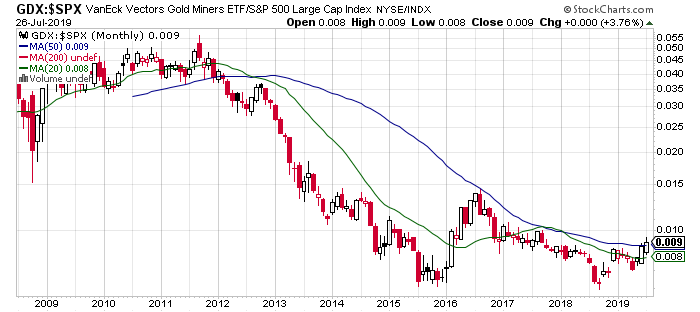

Edelmetalle und Goldminen: Langfristig beste Aussichten, kurzfristig im Nebel

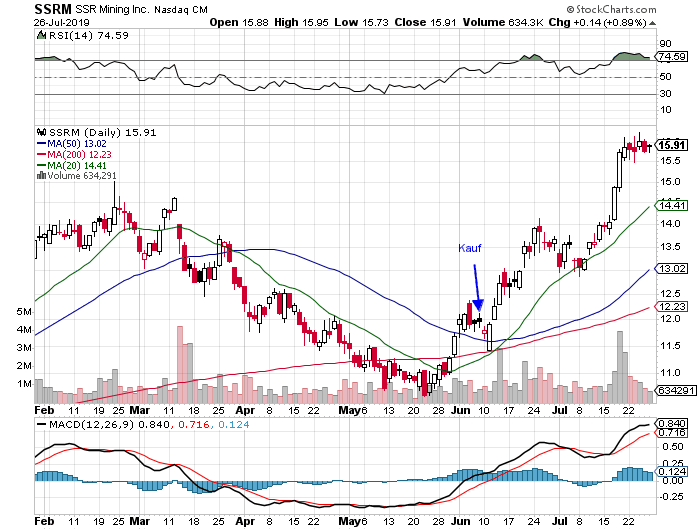

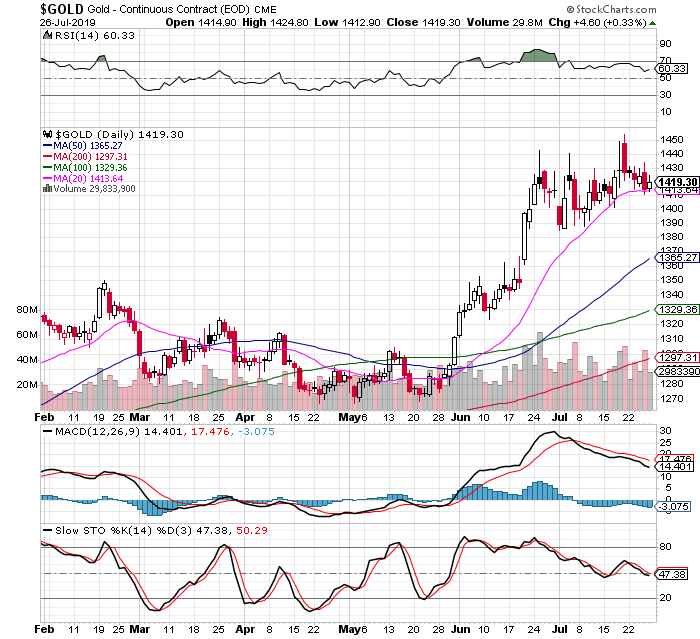

Den neuen Aufwärtstrend von Gold, Silber, Platin und den Goldminen wird der Zinsentscheid der Notenbande am Mittwoch nicht umkehren können. Möglich ist aber kurzfristiges Störfeuer von maximal einigen Wochen. Schauen Sie sich dazu den Goldpreis an.

Der Höhenflug des Goldes seit Ende Mai war dadurch gekennzeichnet, dass der 20-Tage-Durchschnitt als Unterstützung diente. Achten Sie darauf, ob dies in den kommenden Tagen so bleibt. Endet ein Tag unter dieser Linie bei 1413 Dollar, ist dies ein Warnzeichen. Dann droht ein Rutsch bis in die Region 1350 Dollar.

Ein Indiz, das schon jetzt zur Vorsicht mahnt, sind die „Non-Reportable“ Händler von Comex-Gold-Futures, deren Netto-Long-Position auf den höchsten Stand seit Anfang 2013 geklettert ist. Das sprichwörtlich „dumme Geld“ ist also gerade sehr optimistisch für das bekannteste Edelmetall.

Silber hat ein klares langfristiges Kaufsignal gegeben, kann aber im Zuge einer Korrektur problemlos in die Region 15,60 Dollar plumpsen ohne das positive Bild einzutrüben.

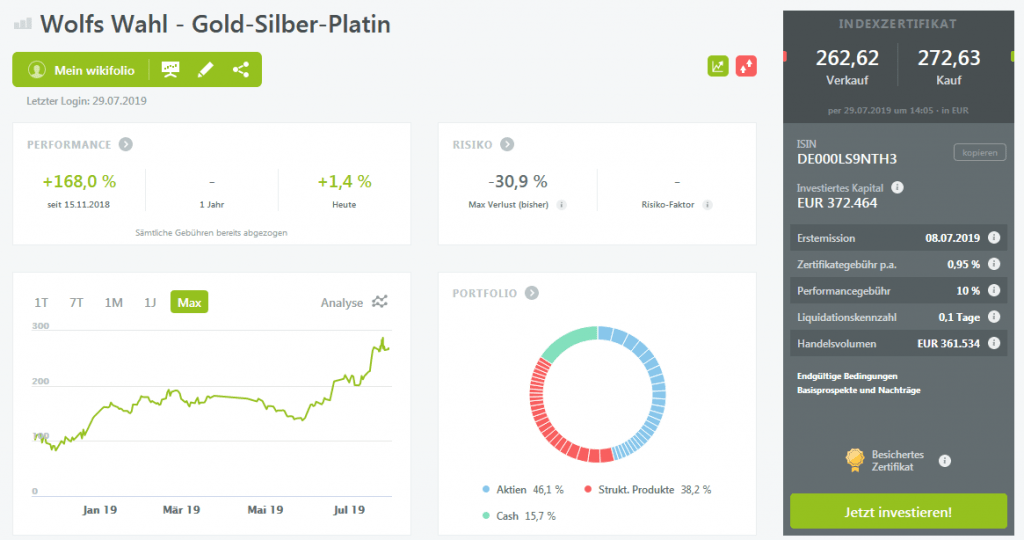

Wikifolio „Wolfs Wahl“: Gewinnmitnahmen und mehr Cash

Die letzten Wochen profitierte mein Depot enorm. Meist werden positive Phasen an der Börse von steinigeren Etappen abgelöst. Zudem steht der Mittwoch mit Zinsentscheid und heftigen sowie unvorhersehbaren Marktreaktionen an. Einen Teil meiner sehr hohen Gewinne stelle ich daher sicher, baue Cash für günstigere Nachkäufe auf. Dennoch bleibt das Depot strategisch klar auf mittelfristig steigende Edelmetallpreise ausgerichtet.

Verfolgen Sie meine Aktivitäten im Wikifolio direkt:

https://www.wikifolio.com/de/de/w/wfxwolf007

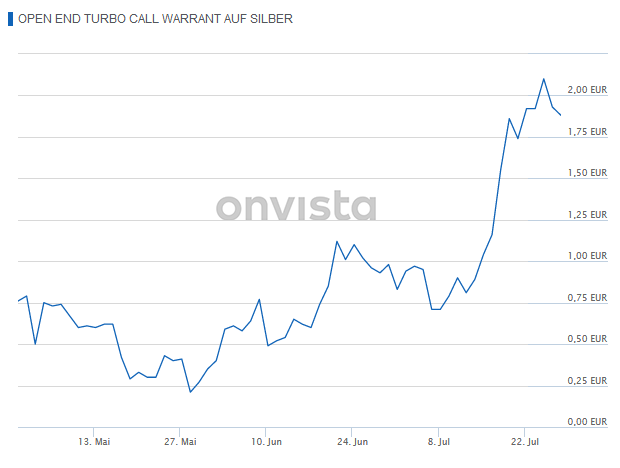

Extreme Erfolge mit Hebelprodukten

Im Depot habe ich die letzten Tage etliche (Teil-)Verkäufe bei Derivaten durchgeführt und dabei hohe Gewinne realisiert.

Zum Start des Wikifolios am 15. November 2018 kaufte ich den Open End Turbo Call Optionsschein der UBS mit der WKN UV99NZ zu 0,37 Euro. Letzten Freitag – am 26. Juli – verkaufte ich einen Teil zum Kurs von 1,92 Euro, was einem Gewinn von 419 Prozent entspricht.

Zudem trennte ich mich von etlichen weiteren Derivaten auf Gold, Silber und Goldaktien mit Gewinnen von 131 bis 392 Prozent. Nachvollziehen können Sie dies in der „Trade Historie“.

Teilverkäufe bei Aktien: Sag beim Abschied leise Servus

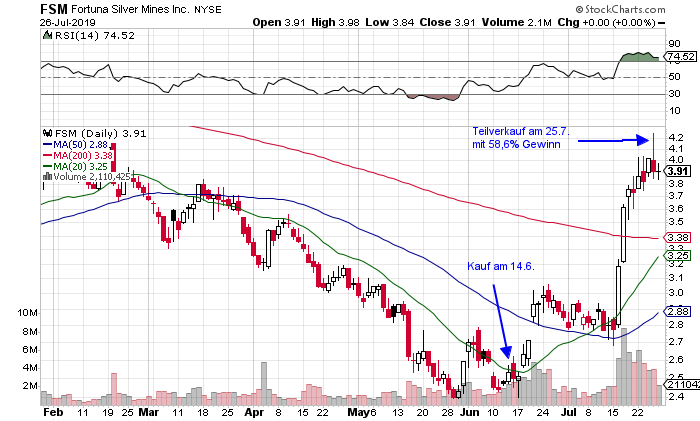

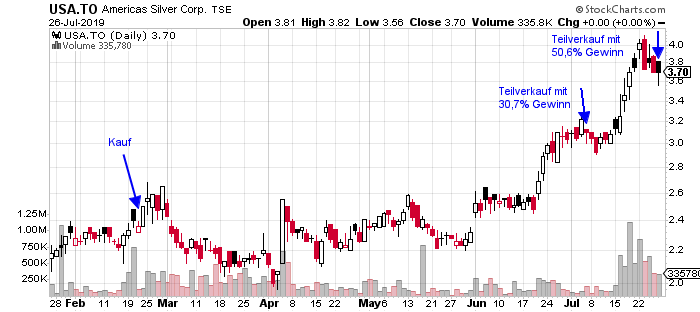

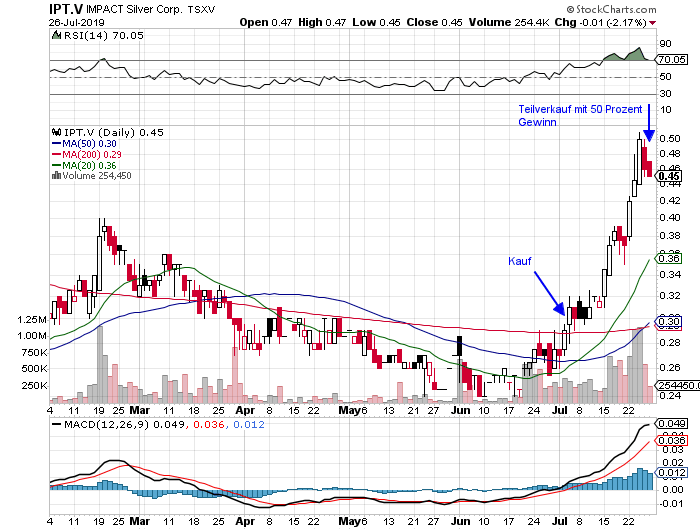

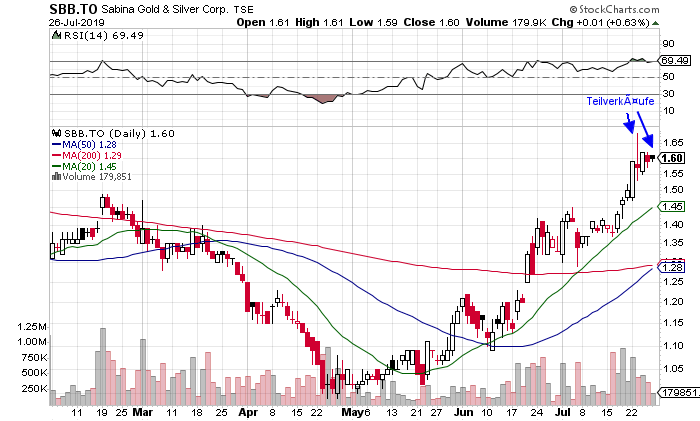

Auch im Bereich der Aktien habe ich zuletzt ein wenig „ausgedünnt“. Ich biete Ihnen einen Überblick.