Liebe Leserin, lieber Leser,

gehören Sie zu den Anlegern, die sich wundern, dass die Aktienkurse munter klettern, obwohl Crashpropheten an jeder Ecke das ökonomische und pekuniäre Armageddon predigen? Und Ihnen so ständig Kursgewinne entgehen? Notorische Schwarzseher können entweder nur verkrampft denken oder folgen stur ihrem Geschäftsmodell – der bei Deutschen so profitablen Angstmacherei.

Panik und Angst sind gerade an der Börse schlechte Ratgeber, Umsicht und Vorsicht dagegen vonnöten. Was sture Pessimisten – wie auch Optimisten – nicht sehen (wollen): 1. Die Börsen folgen ihrer eigenen Logik, „spielen“ die Aussicht auf Wiedereröffnung der globalen Wirtschaft und preisen diese ein. Solange Teile der Ökonomie ausgeknipst sind, können die Kurse weiterklettern. Klingt absurd, ist aber so, denn die Börsen scheren sich nicht um die aktuelle fundamentale Situation, sondern blicken meist sechs bis neun Monate voraus. Bei Öffnung kommt dann „sell on good news“. Danach werden die durch politische Geisterfahrer angerichteten Schäden peu à peu sichtbar. 2. Die Finanzmärkte wittern die durch absurde Gelddruckerei und Rettungspakete aufgeweckte Inflation. Die weicheren Währungen heben in Zukunft alle Boote, auch Aktien. Am Ende werden Sparer verzweifelt an die Börse stürmen, um dem Geldwertverlust zu entgehen. Simbabwe und Venezuela lassen grüßen. Das wird dann auch falsch sein, sobald alle in eine Richtung rennen.

Wenn Sie sich ständig mit Schlagzeilen vom Typ „Der Kollaps naht“ zumüllen lassen, verdienen Sie bestimmt kein Geld und stecken in ungesunder Angststarre. Es ist wichtig, sich zu positionieren, bevor die Masse der Anleger aufwacht und die Kurse treibt. Das gilt besonders für den volatilen Sektor der Edelmetallaktien.

Die Börse will möglichst viele Anleger an der Nase herumführen

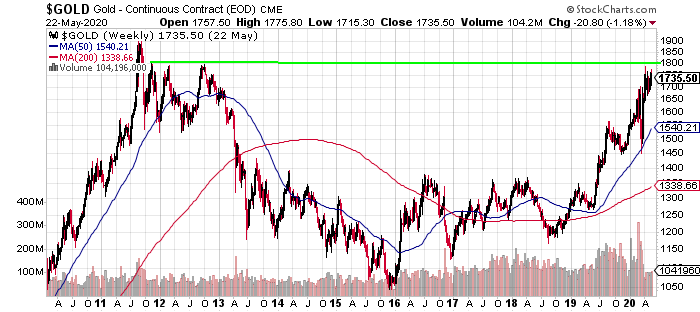

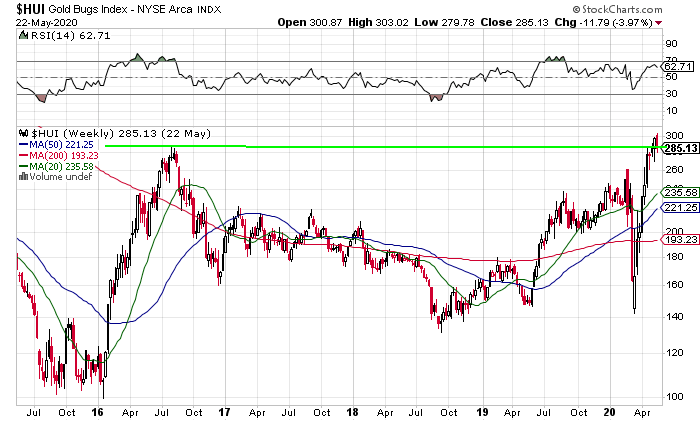

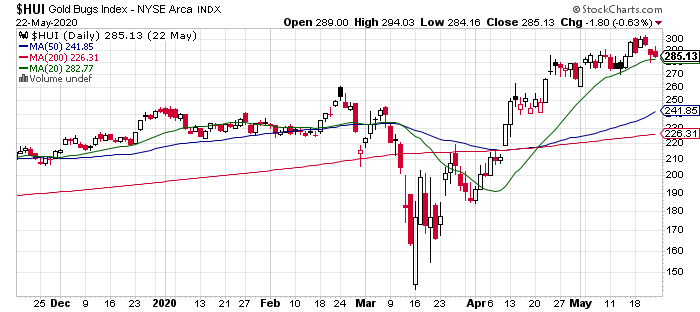

Bei den Minentiteln wechseln sich Panikstimmung und Euphorie besonders oft ab. Edelmetallaktien mit dem emotionalen Bezug zu Gold schlagen besondere Kapriolen. Im März wurden sie im Crash mit am stärksten gebeutelt und legten seitdem eine historisch einmalige Erholung hin. Diese Gegenbewegung katapultierte den Minenindex HUI sowie besonders den ETF GDX aus einer siebenjährigen Handelsspanne heraus. Fundamental haben die Edelmetallaktien – mehr noch als Gold – absoluten Rückenwind, sind jedoch technisch überkauft.

Gelingt den Short-Banken eine erneute Attacke auf den Goldpreis?

In dieser Situation sollte man aufpassen, sich über eigene strategische und taktische Ziele im Klaren sein. Dass Gold und besonders Minenaktien auf Sicht von mindestens ein bis zwei Jahren steigen werden, ist durch rücksichts- und gewissenlose Politiker und Notenbanker mit ihrem Motto: „Nach mir die Sintflut“ fast schon garantiert. Denn diese Damen und Herren schaffen eine eigene Sintflut, ertränken die Welt förmlich in Geld. Zwischendurch werden aber viele Rücksetzer diesen Weg zu höheren Notierungen für die (Förderer von) Edelmetalle(n) pflastern. Denn jede Hausse versucht möglichst viele Teilnehmer abzuschütteln. Emotionale Anleger verkaufen dann panisch zur Unzeit und schauen dem unter Dampf stehenden Börsenzug am Bahnsteig ohne Positionen nach.

Aktuell sind die Voraussetzungen für einen Abschüttelungsversuch sowie eine für die meisten Beobachter überraschende Attacke auf Gold günstig. Werfen Sie dazu einen Blick auf die erste Grafik. Der Goldpreis strebt auf seinen starken Widerstand bei 1800 Dollar zu. Eine Falle und damit Fehlausbruch über diese Marke oder ein Steckenbleiben vor 1800 wäre hier nicht verwunderlich und im langfristigen Bild kein Beinbruch. Zumal am heutigen Dienstag großer Verfallstag an der US-Warenterminbörse COMEX ist. Darüber hinaus werden bei Gold und Silber sowohl die Juni-Optionen als auch die Mai-Futures letztmalig gehandelt. Bei solchen Anlässen ereignen sich gern überraschende Kurssprünge, die Sie in Ihre Anlagestrategie einplanen sollten.

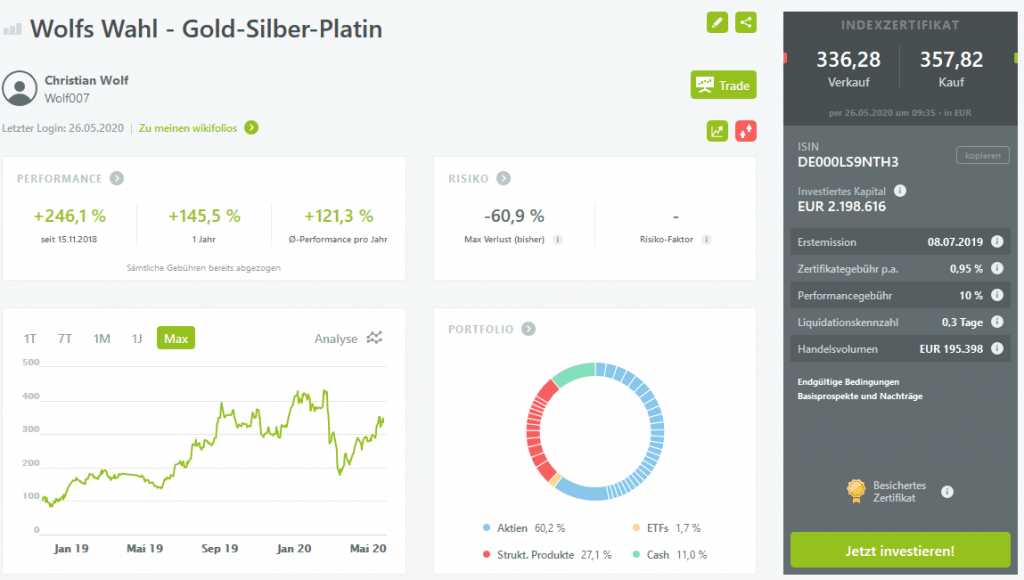

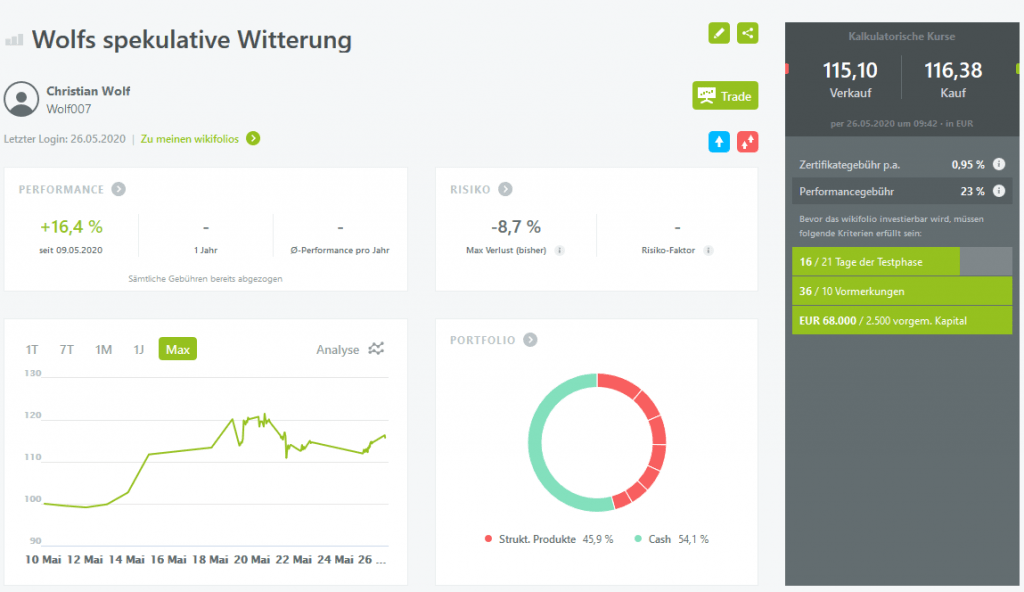

Wolfs spekulative Witterung: Ein Wikifolio für Risikofreudige

Nur Sie selbst können wissen, ob Sie lieber und besser kurzfristig spekulativ oder mit längerem Anlagehorizont agieren. Mit dem Wikifolio Wolfs Wahl – Gold-Silber-Platin setze ich eine längerfristige Ausrichtung um, mische aber spekulative Elemente bei. Als zusätzlichen Anlagevorschlag habe ich am 9. Mai das neue Wikifolio Wolfs spekulative Witterung aufgelegt und am 15. Mai publiziert. Denn in dieser Woche erkannte ich, dass Silber kurz vor einem deutlichen Sprung nach oben steht.

Das neue Wikifolio ist spekulativ fokussiert und geht mit folgender Handelsidee an den Start: „Extrem gewinnträchtig und damit notwendigerweise riskant wird rein mit Hebelprodukten auf Edelmetalle, Aktien und Indizes spekuliert. Die Entscheidungsfindung beruht auf Charttechnik, Indikatoren, Sentiment und der Erfahrung/Marktkenntnis des Traders. Der Anlagehorizont reicht von wenigen Tagen bis zu wenigen Monaten.

Besonderen Wert wird wird auf die optimale Auswahl der Hebelprodukte mit ihren Kennzahlen gelegt. Jeweils sollen maximal sieben Derviate im Wikifolio gehalten werden, damit diese engmaschig gehandelt und überwacht werden können.“

Binnen weniger Stunden nach Publizierung am 15. Mai bekundeten schon so viele Anleger ihr Interesse, dass der Börsengang in der nächsten Woche – nach Verstreichen der 21-tägigen Testphase – beantragt werden kann.

In dem neuen Wikifolio konnte ich bereits – wie immer transparent – schöne Anfangsgewinne mitnehmen. Über diesen Link ist alles nachvollziehbar:

https://www.wikifolio.com/de/de/w/wfwolf0905